7月初,日韩之间的贸易开始出现裂痕——日本经济产业省于7月1日正式宣布,自7月4日起,包括“氟聚酰亚胺”、“光刻胶”和“高纯度氟化氢”3种材料将限制向韩国出口。这一消息的推出,就让韩国半导体行业受到了震动。随后,三星集团实际掌门人李在镕、SK海力士首席执行官李锡熙纷纷赴日商讨材料供应事宜。一波未平一波又起,而后日韩又相互将对方踢出了自己的贸易“白名单”。在市场都在猜测,此举是否将升级日韩之间的矛盾之时,日本方面又宣布恢复部分材料对韩供应,但此时,韩国三星已经找了比利时作为“下家”。

日韩之间的贸易纷争,无疑是将半导体产业再次推向了风口浪尖。而据IC Insights 近期公布《McCleanReport 2018》的年中更新预测数据,也了显示 GDP 成长和 IC 市场成长这两者关系越来越紧密。IC Insights 认为,因为M&A 交易数量越来越多,使得大型 IC 制造商和供货商变少,这是供应面的重大变化,也说明产业的成熟化,促使全球 GDP 成长和 IC 市场成长彼此的关联性越来越高。同时,2017 年,由于 DRAM 和 NAND闪存市场飙升,「产能 / 资本支出周期模式」大幅影响 IC 产业成长。

众所周知,2017年正是凭借存储产品的强势,使得韩国半导体迎来了高光时刻,尤其是其存储产品更是独占鳌头。其中,韩国三星与SK海力士的DRAM的市占率更是达到70%以上,可以说这也是韩国半导体中的重要组成部分。在两年后的如今,在存储产品正在饱受周期波动的影响的同时,又遇上了日韩纷争,DRAM市场又发生了怎样的变化?

逆势而上的三星DRAM在经历了2017年的存储市场的狂欢,因受到周期性波动的原因,使得DRAM的价格开始下跌。当时有很多调研机构认为,2019年下半年DRAM价格将得到缓解。但DRAM的价格好像并没有按照这个剧本发展。

据EETimes消息称,TrendForce旗下半导体研究中心(DRAMeXchange)曾在今年6月的报告中指出,受到贸易摩擦的影响,个别禁售事件可能对全球智能手机及服务器产品总体出货量造成阻碍,并将冲击下半年DRAM产品的旺季需求与价格落底时间。就此,TrendForce也正式下修第三季DRAM价格展望,跌幅由原先预估的10%,扩大至10~15%。

由此可见,DRAM市场并没有预测中的那么乐观。但是,在这种情况下,三星作为DRAM领域的霸主,也表现出了惊人的生存能力,并进步一扩大其DRAM产品的市占率。

根据韩联社的报道显示,根据全球市场调查公司DRAMeXchange的数据,三星在2019年第二季度控制了全球DRAM市场45.7%的份额。其市场份额比去年同期(43.6%)上升2.1个百分点,达到2017年第四季度(46.0%)以来的最高水平,其DRAM在全球市场的占有率创下6个季度以来新高。同时,也有分析师表示,尽管商业环境不利,包括日本政府的出口限制以及全球内存芯片市场疲软,但这家电子巨头通过摒弃日本和中国企业来加强对市场的控制。

在今年7月,三星宣布已开始批量生产业界首款12千兆位(Gb)LPDDR5移动DRAM。据悉,该DRAM已针对未来智能手机中的5G和AI功能进行了优化。同时,据其官网消息显示,公司还计划7月晚些时候开始大规模生产12GB的LPDDR5封装,每个封装都包含8个12Gb芯片,以满足高端智能手机制造商对更高智能手机性能和容量的需求。继推出12Gb LPDDR5移动DRAM后,三星预计明年还将开发16Gb LPDDR5,以巩固其在全球内存市场的竞争优势。

在日韩纷争下的影响下,据韩媒报道,韩国业界6日消息称,三星电子决定将半导体生产过程中使用的约220余种日本原材料和化学药品,全部替换为本国产品或其他国家产品。而后,在12日,三星方面就透露出来了,在比利时找到了可供其半年以上的供应商。

SK海力士随波逐流了吗?据DRAMeXchange最新的报告中显示,三星和SK海力士的合并市场份额达74.4%,两家韩国公司在全球DRAM市场占据主导地位。相比于三星扩大了DRAM市场份额的强势,全球第二大DRAM供应商SK海力士在DRAM市占率方面则出现了小幅下降,今年第二季度的份额从去年同期下降到28.7%(从29.9%下降)。

同时,据闪存市场消息称,由于存储市场今年需求复苏低于预期,跌价幅度却大于预期,导致各大存储原厂2019年营收纷纷下滑,甚至出现利润腰斩,SK海力士日前也表示愿意减少资本支出,收紧管理模式。

在日韩纷争的背景下,虽说三星与SK海力士同为韩国企业,但他们之间仍然存在着无法避免的竞争。在DRAM方面,据Korea times的报道显示,根据行业官员的说法,SK 海力士和三星电子正在争夺高端DRAM市场的优势,例如高带宽内存(HBM2E)DRAM芯片,预计将成为内存芯片制造商的下一个增长引擎。据悉,SK海力士已成功开发出业界最高带宽的HBM2E产品。HBM2E DRAM芯片采用TSV的先进半导体封装技术生产,用于需要更高内存性能的高端图形处理器单元(GPU),超级计算机和人工智能(AI)系统。

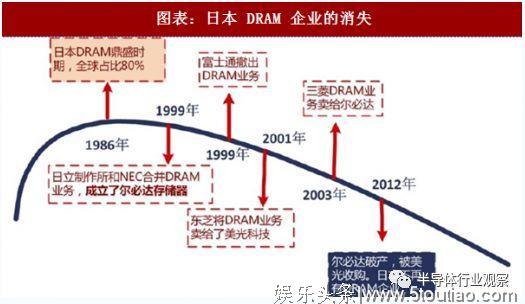

日本DRAM有心无力的现状据日经的报道显示,从20世纪70年代后半期开始,日本制造商开始在DRAM市场迅速发展。在20世纪80年代初,日本超过了日本的份额。1986年,日本公司在全球DRAM市场的份额达到80%。在到达最高点之后,日本DRAM市场份额开始迅速下降。自20世纪80年代后期以来,日本公司开始纷纷退出DRAM业务——1999年,日立和NEC合并了他们的DRAM业务,以建立Elpida Memory。同年,富士通退出了通用DRAM业务。2001年,东芝将其DRAM业务出售给美光。2003年,Elpida吸收了三菱电机的DRAM业务。通过这种方式,日本DRAM制造商是Elpida。2012年,Elpida破产,并被美光收购。至此,日本DRAM彻底落寞。

2019年8月12日,据外媒消息显示,伴随着日韩之间的贸易矛盾升级,韩国正在考虑限制DRAM的出口。试想一下,若此时日本还尚存一家DRAM大厂,也不必将自己逼到这样尴尬的境地。

日韩之间的纷争,美光能置身之外吗?在汰弱留强后,全球产业进入剧烈的史上大整合,剩下三家真正拥有技术的大厂分别为三星、SK海力士、美光。在三星和SK海力士还正处于日韩贸易纷争的焦点之中,美光作为一家美国企业,能够置身事外吗?

显然不能,就整体市场环境而言,据TrendForce的统计显示,虽说由于日本政府对韩国实施更严格的出口管制,7月DRAM的现货价格平均上涨了24%,但主流产品DDR4 8GB在7月份的价格仍然处于下降的趋势(从28.5美元下跌至25.5美元,下跌10.5%)。美光作为DRAM市场中的一份子,自然也躲不过这只无形的手。从其最新季度的财报中看,在2019年第三季度中,美光科技的收入同比下降 38.6%,净利润同比大降 78%,可见存储市场的疲软对其产生的影响。

而相比于三星和SK海力士,美光似乎也没过躲过贸易摩擦带来的影响,而是比韩国厂商更早一步受到了影响。受前一段时间中美贸易之间的影响,使得美光在中国市场受到了很大打击,并一度中断了对华为的供货(后《纽约时报》6月25日的的报道称,美光科技已于25日确认,已经在两周前恢复向华为供货)。

同时,美光作为DRAM领域的老三,它所面临的压力不仅在于与排名前两面的厂商之间的竞争。有市场人士认为,在贸易矛盾持续不断之下,中国企业可能会专用韩国DRAM产品——据相关数据显示,韩国企业SK海力士的DRAM生产量有60%在韩国,其余的40%都放在中国。另外,美光之后还有不断崛起的本土DRAM厂商也在穷追不舍,而这也是美光面临的挑战之一。

据报道称,韩联社援引韩国经济研究院高级研究员赵京烨的分析称,日韩经济纠纷若扩大,两国电子电器行业都将受损,而中国相关产品产量可能将因此增加2.1%。另香港《南华早报》也认为,中国或许能借日韩经贸摩擦获得竞争优势。报道援引分析人士的话称,过去数十年,韩日垄断了全球半导体行业,如今市场出现空白,中国的新兴企业或许会成为新选择。

今天是《半导体行业观察》为您分享的第2036期内容,欢迎关注。

推荐阅读

半导体行业观察

『半导体第一垂直媒体』

实时 专业 原创 深度

识别二维码,回复下方关键词,阅读更多

射频|台积电|江北新区|AMD|FPGA|EDA|集成电路|MRAM

回复 投稿,看《如何成为“半导体行业观察”的一员 》

回复 搜索,还能轻松找到其他你感兴趣的文章!