日本的进攻

上一次日本参与半导体界的贸易战还是30年前,当时日本和美国的芯片大战改变了全球半导体产业的格局。

从结果看,日本基本输掉了内存芯片的高地,加上去年东芝出售闪存芯片业务,日本半导体制造的衰落成为公认的事实。

隔壁的韩国则顺势抢下内存产业,三星、SK海力士等企业在存储产业的崛起,给外界传达了掌控上游产业链的高科技形象。

然而,这一次日韩贸易战的爆发,印象突然反转。原来山外有山,上游之中也有层次,日本恰恰站在了食物链顶端。

在亚洲的局部战中,大家又开始重新审视日本的力量。

根据日本政府对于韩国半导体材料的出口管制,7月初,日本经济产业省就宣布,日本将限制对韩国出口3种半导体及OLED材料。自7月4日起,包括“氟聚酰亚胺”、“光刻胶”和“高纯度氟化氢”3种材料将限制向韩国出口。

在这三个领域,日本都占有垄断地位。

其中,氟化聚酰亚胺用于手机、电视OLED显示屏,且日本企业的产能占到了全球的90%。这将影响到三星、LG的OLED产品,三星在手机OLED屏市场上占比约90%,LG是OLED大屏生产者,不过LG在广州正在建立产线。

光刻胶和DRAM、NAND Flash等存储芯片的生产制造相关。光刻技术是芯片制造中重要的工艺,而光刻胶则是光刻技术实现的关键材料,是涂覆在半导体基板上的感光剂,占芯片制造成本约为7%,日企在该领域占据了8成以上的市场。

高纯度氟化氢是用于半导体生产的刻蚀气体,主要用于制造过程中的清洗、刻蚀,日本的市场份额约在70%左右。

“衰落”的日本,此时展现出雄厚的半导体内力,且态度强硬。那么,日本在半导体材料和设备领域地位如何?

半导体生产工艺主要分为设计、制造、封测三大环节,在后两个环节中,就需要关键设备和材料,他们也是保障芯片顺利生产的上游基石。

而日本的硬核能力就是在上游的原材料和硬件设备上,众多技术门槛非常高,尤其是材料方面,不少日本企业的产品不可替代。这也是为什么日本断供,韩国半导体即使有第二供应商,依旧被扼住喉咙。

国际半导体产业协会SEMI报告显示,2018年全球半导体材料营收为519亿美元,同比增长10.6%;全球半导体制造设备销售额从2017年的566.2亿美元飙升14%至2018年的645亿美元,两者都创下历史新高。

再来计算一下他们在半导体产业中的体量。

根据IC Insights数据,2018年半导体产值约4700亿 美金。由此可得,半导体材料约为总产值的11%,设备约为12%。两者相加为23%,占半导体产业的四分之一左右。

在整个产业中,材料和设备的体量不算大,但高壁垒使得玩家极少,且高玩和普通玩家差距很大。

幕后王者的底气

虽然日本逐渐离开了大众熟知的半导体成品战场,但是从整体产业链来看,日本的链条十分完备。

首先看原材料部分。

在晶圆制造材料中,主要包括硅片、光刻胶、光罩、湿电子化学品、靶材、CMP抛光材料,电子气体、其他材料;封装材料中,有封装基板、引线框架、键合丝、包装材料以及其他材料。

而日本和美国企业占据主导地位,尤其是日本企业,在全球半导体材料市场上占据了半壁江山。

例如,在材料中成本占比最高的硅片领域(超过30%),日本信越化学一骑绝尘,市场份额第一,随后为日本 SUMCO(三菱住友)、中国台湾环球晶圆、德国 Siltronic、韩国的SK 海力士。

西南证券报告显示,2018年,前四大硅片供货商的全球市占率达到了94%,其中日本信越化学占比28%,日本三菱住友占比25%,台湾环球晶圆占17%,德国Silitronic占15%、韩国SK 海力士占9%。

在光刻胶领域,日本JSR、东京应化工业、住友化学、美国陶氏、富士电子等企业垄断;在靶材领域,日本的日矿金属、霍尼韦尔、东曹、普莱克斯占据了大部分市场。

此外,日本的知名半导体材料供应商还包括住友化学、昭和电工、 DAIKIN 工业、 Stella Chemifa 、森田化工、日本凸版印刷株式会社等等。

再看设备供应商:

全球五大设备巨头之一的东京电子就是日本企业,在技术桂冠光刻机方面,日本尼康和佳能可以生产,虽然制程和市场份额比不上荷兰的ASML,但是仍能为本国公司提供。

而光刻机为半导体制造中最为核心的设备,一台光刻机的价格是波音飞机的2倍多,超过1亿美元。

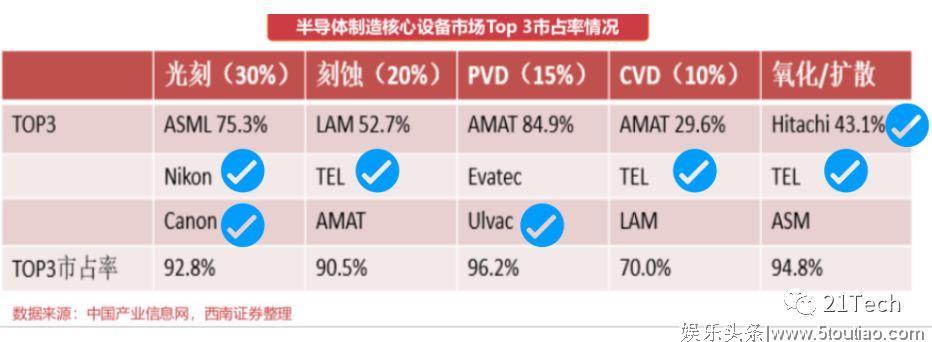

根据西南证券的报告,晶圆制造核心设备为光刻机、刻蚀机、PVD和CVD,四者总和占晶圆制造设备支出的75%。

其中,光刻机被荷兰阿斯麦(ASML)和日本的尼康(Nikon)及佳能(Canon)垄断,TOP3 市占率高达92.8%;

刻蚀机被美国的泛林集团(LAM)、应用材料(AMAT)及日本的东京电子(TEL)垄断,TOP3 市占率高达90.5%;

PVD被应用材料、Evatec(瑞士公司)、Ulvac(日本公司)垄断,TOP3 市占率高达96.2%;

CVD被应用材料、东京电子、泛林集团垄断,TOP3 市占率高达70%;

氧化/扩散设备主要被日本的日立(Hitachi)、东京电子和ASM(荷兰公司)垄断, TOP3 市占率高达94.8%。

(图片来源:西南证券)

上图中蓝色标记的公司均为日本企业,在设备领域的主要环节中,日本都有涉足,且都跻身全球前三,和美国、欧洲公司共享高度垄断地位。

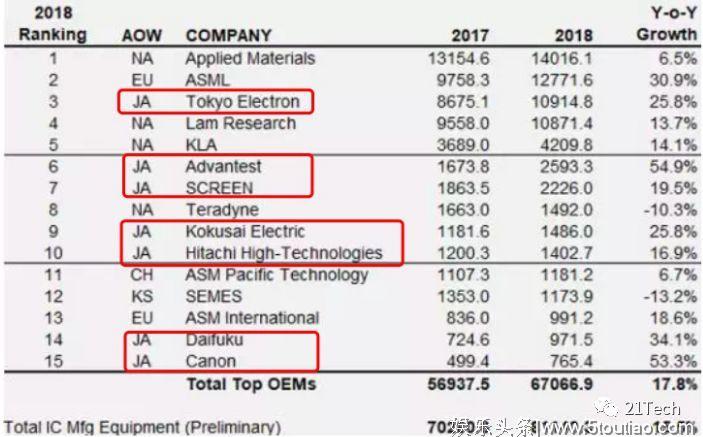

再看全球主要设备商排名的数据(如下图所示),半导体调研公司VLSI Research发布的2018年全球半导体生产设备厂商的排名中,日本厂商占据7家,韩国只有一家三星子公司SEMES进入榜单,排在第12名。

(图片来源:VLSI Research)

在最强劲的材料和设备之外,日本的芯片供应商在细分领域亦有建树。

比如瑞萨电子是全球排名前三的车用半导体厂商,今年以67亿美元完成了对芯片商IDT的收购。索尼虽面临架构整合、工厂关闭等问题,但是仅CMOS传感器芯片一项,就在影像拍摄领域制霸。

而芯片设计方面,日本软银在2016年宣布以310亿美元的价格收购了Arm。Arm是国际知名的芯片架构授权公司,其商业模式主要涉及IP的设计和许可,全世界超过95%的智能手机和平板电脑中的处理器芯片都在采用Arm架构。

不论从产业链的完整布局还是上游技术壁垒来看,日本的实力都不可小觑。

技术流的转型升级

如果说东芝等巨头退出消费终端、半导体制造市场是日本企业战略撤退的一个缩影,那么半导体材料、设备的精进就是日本产业转型升级的冰山一角。

首先,我们不能静态地来看待半导体产业,半导体不论在应用端还是研究端,各个链条环节上都在发生深刻的变化。而日本在产业链上,越来越往上游走,上游是日本的强处,中下游成品市场中,日本竞争力在变弱。

从技术壁垒来看,大家都希望越来越往上游迁移,现在虽然下游制造很凶猛,但是技术是否足够有竞争力、利润能否持久都是难题。而日本在上游的工艺很长远,其技术势能原本就高,继续往上游走也是不二的选择。

其次,也不能单纯地说从下游产业往上游产业攀登,实际上日本整体都在从应用端、低端产品往高端市场发展。只不过,体现在半导体行业中,也是从较低端的半导体行业,往更高端的半导体行业攀登,从半导体的成品往材料等方向发展。

但大家可能还是会觉得奇怪,技术厉害应该拿出更多的知名产品,但是日本的发展模式或许不是这样的思路,而是从技术流来进行各行各业的升级,包括电子行业、汽车业、供应链等等。

比如日立,早在2010年,日立集团就开始精简业务,主动退出了消费电子领域,转向上游的B2B产业。之后的四年内,日立集团从亏损转为盈利。在2014年,东原敏昭成为日立集团新任CEO,进行“创新事业”的新探索,即在制造基础性硬件设备外,提供信息化解决方案等IT服务的软能力。松下也是类似路线,往B2B产业的方向转型。

或者说,日本对产业发展的考量,比我们想象中的更有远见,而不是短视。

再回到日韩的问题上,虽同处在亚洲,但是日本和韩国的产业角色完全不一样,这也让韩国深受日本禁令的牵制。

一方面,韩国位于半导体技术俯冲带,但日本是产业链上的核心技术节点。俯冲带是堵上自己的命运,孤注一掷投入到这项产业中,然而日本拥有自己完整的产业链。在半导体产业外,日本还有农业、军工、科技、教育等完整的体系。相比半导体,日本的医疗、重型装备、自动化制造、汽车等领域都在向上游迁移的过程中升级。

另一方面,韩国是一个典型的出口贸易国家,GDP严重依赖出口,2018年,半导体占据韩国出口额的20%左右。2019年,韩国出口额却持续下降,重要的因素就是半导体产业的出口萎缩,韩国产业通商资源部公布数据显示,5月韩国半导体出口额下降了30.5%。6月韩国的总出口额同比下降13.5%,出口连续7个月呈下滑趋势。

而日本GDP结构更稳定,消费基本占据了50%以上的份额。我们总认为日本是一个小国,确实,市场和美国中国相比,日本是小市场,大家也习惯用岛国思维来看待日本。但是,日本经济和产业体系的完备,却超过我们的想象。比欧洲的大部分国家,产业链更加完备,面积、人口也高于欧洲大部分国家。

大家常说,日本失去了20年,日本真的失去了20年吗?

相比20年前日本自身产业地位,可能是失去了,但在这20年中,日本对全球的技术输出依然强劲。近年韩国等企业不断宣传,日本文化偏隐忍,也很少大肆宣扬。但是日本已经早早转型,不到关键时刻,不见真章。

直至当下日韩贸易战,高下立见。