图片来源:网络

在新能源汽车补贴政策切换前夜,工信部发文废止了《汽车动力蓄电池行业规范条件》(以下简称《规范条件》),一个被“动力电池白名单”支配的新能源时代终于正式画上了句点。

之所以用上“正式”,是因为《规范条件》早已完成了自身的历史使命,而时至今日,“动力电池白名单”已形同虚设,此次废止,只是该项新能源政策退出历史舞台后一次盖棺定论的官宣。

挽狂澜于既倒 “白名单”完成历史使命

时间回到2015年,作为中国新能源弯道超车的核心零部件,国内的动力电池产业其实处在一个极其危险的时期。

一方面,低端动力电池生产门槛低(符合质量要求门槛极高),高额补贴刺激下,我国汽车动力蓄电池行业生产企业数量过多,技术水平参差不齐,且普遍低下。数据统计,截至2014年底,涉及动力蓄电池配套生产企业多达177家,而2014年新能源汽车销量不足7.5万辆;同时,《车辆生产企业及产品公告》内的新能源车型竟高达1600种。

显然,大批粗制滥造的新能源汽车奔着补贴而去,如若不加以干涉,势必造成劣币驱逐良币的产业恶性循环。而后来的“骗补事件”也证明了被补贴染红双眼的贪婪企业家有多疯狂。

另一方面,嗅到中国动力电池产业红利的不止国内蜂拥而至的近200家企业,还有技术相对领先日韩电池锂电巨头,据另一位业内人士透露,“当时国内的新能源乘用车企业大部分已与LG、SK等韩系电池厂家达成供货协议,尤其是LG,几近亏本地争夺市场。”

事实上,在培育期的国内电池企业,除比亚迪、宁德时代外,无论是质量还是成本控制上均比不上日韩厂家。一位广东质监局的内部人士表示,“2015年的国内动力电池企业,没有任何一家能经得起‘针刺’考验。”毫无疑问,彼时的国内电池企业还稍显稚嫩,经不起国外巨头的打压,除比亚迪、宁德时代外,难有企业得以生存。

内忧外患之下,2015年3月26日,工信部发布《规范条件》,明确要求自2015年5月1日起,动力电池企业需按照《规范条件》要求,通过“汽车动力蓄电池生产企业管理系统”进行在线申报。而新能源汽车只有搭载“白名单”内的动力电池才可以进入《新能源汽车推广应用推荐目录》,进而获得补贴。

随后工信部先后发布了四批符合《规范条件》的企业目录,共有57家企业入围,至此中国动力电池产业进入“白名单”时代,已在中国大肆建厂的日韩电池企业无一在列,此前粗制滥造谋求补贴的低端工厂也被迫转战电动自行车、电动工具、储能和低速车等细分领域,国内电池开始了稳步的高速发展。

值得一提的是,2016年11月工信部还发布要求更为严苛的《汽车动力电池行业规范条件(2017年)》(征求意见稿),尽管最终不了了之,但其中8GWH的产能要求还是让不少雄心勃勃的电池企业望而却步,要知道,当时除了比亚迪外,包括宁德时代在内的所有电池企业都无法做到8GWH的产能。但为了满足“可能出台”的新《规范条件》,2017年锂电产业也开始了一波疯狂扩产的大跃进运动。

从某种程度上说,这也是也国内电池形成“高端产能不足、低端产能过剩”局面的“帮凶”之一,毕竟57家“白名单”企业,也只有少数几家在产能、产品、技术、资金和市场份额等方面拥有较强的竞争优势。但换个角度看,低端产能过剩,终究还是企业自身实力,配不上企业家的野心。

如今,四年已过,中国新能源汽车由2014年不足7.5万销量的“概念产品”一跃成为了车市寒冬里年销125.6万辆的产业支柱。而在“白名单”之下,国内动力电池产业除宁德时代比亚迪之外,也涌现了一批诸如国轩、力神、孚能等可与日韩电池竞争的优质企业;产业结构亦呈现出由遍地开花转变为向头部企业聚集的良性发展态势,数据显示,2018年排名前10位的企业市场占比达到了83%。

“白名单”时代终结 电池企业淘汰赛加剧

显然,时至今日,中国锂电已经到了可独当一面的时候,白名单已然完成了自身的历史使命,如同发射卫星的火箭,当卫星达到预定轨道时,燃料耗尽的火箭反倒成了一种桎梏,脱离、陨落、消散成了最好的选择。中国新能源汽车市场也需要更加开放的供应商选择,来完善自身的产品。

而事实上,当初声势浩大的“白名单”早就名存实亡、形同虚设了。诸多未进《规范条件》优质的动力电池企业也早就实现了批量装机,其中联动天翼、时代上汽、欣旺达这三家“白名单”外的电池企业还进入了2019年5月动力电池装机总电量前十。

同样不在电池“白名单”内的力信能源向时代财经表示,“配套力信电池的新能源车一直都可以得到补贴,其实白名单没有太多的约束国内企业,只要过了国家检测就可以上《推广目录》拿补贴,但外资企业确实拿不到。”

显然,对于国内电池企业而言,《规范条件》的废除,不过是吃了一个定心丸,给予更多电池企业信心,直接的受益者是被“白名单”拦了整整四年的日韩电池企业。

需要指出的是,所谓得益,倒不是说搭载日韩动力电池的车型终于可以获得补贴,而是说日韩企业进入中国市场再也没有了政策隐忧。事实上,即便此时立刻研发车型,进入市场也基本在2020年以后,补贴已荡然无存了。

而从一个长远的发展角度来看,一个更加自由、公平的供应商选择权利必然更有利于国内新能源汽车产品的研发制造。正如小鹏汽车董事长何小鹏在朋友圈发文所言:“白名单的取消,意味着更多技术路线选择,更经济安全的动力电池时代的开始。”

值得一提的是,日韩企业其实早就嗅到了后补贴时代的机会,从2018年开始,陆陆续续开始在华布局动力电池产线。

比如,LG在2018年7月投资20亿美元、年产32GWH的动力电池项目在南京正式签约,近日LG又与吉利汽车合资电池工厂,注册资本1.88亿美元。

无独有偶,三星SDI则计划在2019年至2030年间,逐步将西安市、天安市、蔚山市工厂的生产转移至无锡市,加快对21700新型电池的量产进度。SKI则在2018年北京车展上,宣布重启与北汽合资的电池公司BESK;2019年5月,SKI还计划投资4.9亿美元在中国建设第二家电池工厂。

至于日本仅存的锂电巨头松下,早就通过国内电池企业联动天翼为小鹏汽车供货跻身今年4月国内装机量TOP10;另外,2018年3月,松下位于大连的电池工厂,也已经开始批量化供货;而随着特斯拉落户上海,松下还表示愿意与特斯拉在中国建厂方面进行合作。

日韩巨头卷土重来 59家电池企业谁能笑到最后?

显然,日韩电池企业早已未雨绸缪,扎根在了中国锂电产业链上。可以预见的是,随着白名单时代终结,仅剩的59家(截止2019年5月)国内动力电池企业将面临国际锂电巨头的直接竞争,动力电池淘汰赛进程将进一步加速。

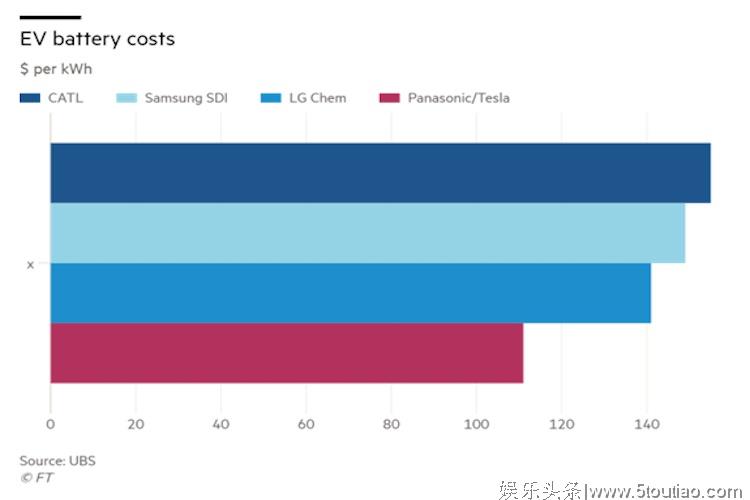

一个最具说服力的数据是2018年11月瑞士联合银行(UBS)对松下、LG化学、三星SDI和宁德时代的电池进行测试评估,其中特斯拉超级工厂生产的松下电池成本是0.11美元/瓦时(约合人民币0.76元/瓦时),远低于其他三家竞争对手,其中宁德时代的电池成本约0.15美元/瓦时(约合人民币1.03元/瓦时),在四家企业中成本最高。

作为中国动力电池产业的最高水平的代表,宁德时代在成本控制上稍逊日韩企业一筹,而产品质量和技术指标上,宁德时代也没有太大优势。而在2019年5月中国动力电池出货量统计中,仅宁德时代一家就占据了42%的市场份额。日韩入华,意味着多家产品竞争力不亚于宁德时代的电池企业进入中国市场,对产业的压迫可想而知。

但压力大增并不等于没有生存空间,一位业内人士表示,“电池企业在未来生存的根本当然还是产品本身的质量、成本、性能、和产能,但企业能不能经营下去则取决于配套的车企能否在新能源市场上站稳脚跟,而只要绑定了一两个靠谱的整车客户,就能生存,甚至活得很好”。

一个不争的事实是,2018年松下仅凭借特斯拉一家客户,就占据了全球22%的市场份额,仅次于宁德时代。而在国内比亚迪、联动天翼、时代上汽、多氟多、中航锂电几乎都只为一家企业供货,却挤身2019年5月出货量前十的榜单。

因此,日韩电池企业进入中国市场为新能源车企提供了更多的选择性,加大了市场压力不假,但只要国内电池企业能深度绑定1-2家具有竞争力的车企,生存问题就能得以解决。

值得一提的是,成熟的市场从来就不是技术为王。保时捷与大众、丰田谁活得更滋润?显然是后者,同理,在电池产品均能满足实际需求的情况下,并不是水准最高的电池销量最佳,适者生存才是市场竞争的法则。

从这个角度看,除了少数顶尖的电池企业外,国内电池厂家并不一定要在最高能量密度的规格上与日韩一较高下;找准实际的细分市场,绑定该市场的“潜力车企”,也能在愈发激烈的市场竞争中寻得生机。当然,前提是产品能满足实际需求,而仅存的59家电池企业,在白名单时代终结后,能有几家笑到最后,拭目以待吧。