“美股创下今年来最大跌幅!”

对于最近行情大起大落的美股来说,这句话似乎已经听到麻木了。

当地时间8月13日,美股刚刚过上一天大涨的好日子,14日道琼斯指数就狂泻800点,回吐之前涨幅。

截至美国时间14日收盘,道琼斯指数大跌800.49点,跌幅3.05%。这是2019年内最大的单日跌幅,也是历史上排名第四的大跌(按下跌点数计算)。

而在此前时段,欧洲股市也集体大跌。

英、法、德三个欧洲主要国家股指跌幅在2%左右,欧洲STOXX 50指数大跌2.04%。

引发欧美股市大跌的导火索,在于债券市场发出的一个罕见“红灯”信号。

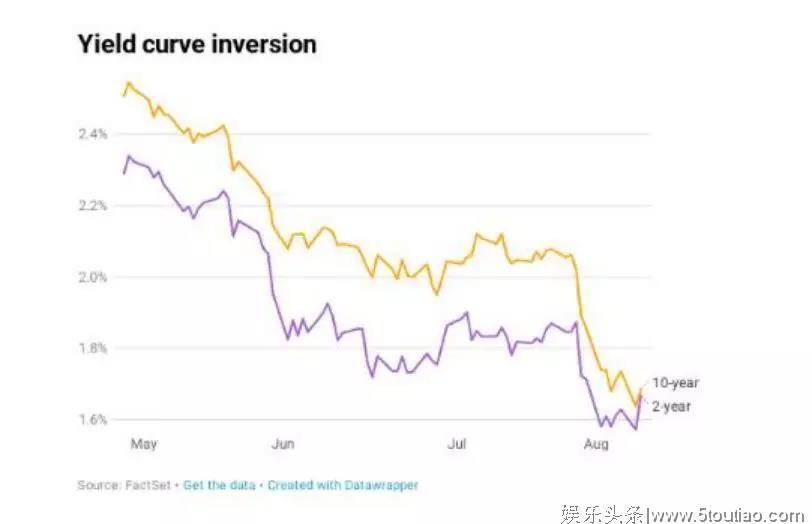

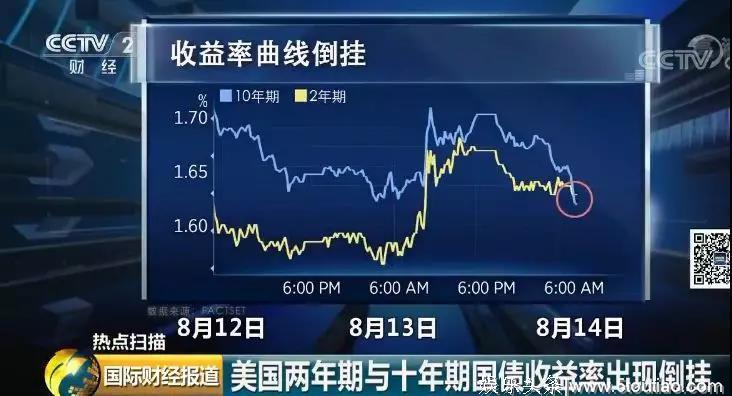

根据瑞信汇编的数据,14日美国2年期和十年期国债收益率曲线出现倒挂,即2年期收益率一度大于十年期,预示着经济衰退的重大风险。

这只“黑天鹅”一出,市场还未消化,紧接着英国、加拿大也相继出现国债收益率曲线倒挂的现象。加之欧盟统计局公布的糟糕经济数据,使得欧美股市在昨夜一片大跌!

14日美股全线暴跌

特朗普再批美联储

当地时间14日,欧美股市全线下跌。截至当天收盘,道琼斯工业平均指数比前一交易日下跌3.05%,收于25479.42点。标准普尔500种股票指数下跌2.93%,收于2840.60点。纳斯达克综合指数下跌3.02%,收于7773.94点。

据外媒报道,美股大跌,特朗普连发数条推特批评美联储及其主席鲍威尔,指责其加剧了人们对美国经济放缓的担忧,将美债收益率倒挂归咎于美联储。特朗普认为,美联储加息“太多”“太快”,现在降息又“太慢”。

牛津经济研究院的一份报告称,继美联储上个月下调基准利率后,预计未来几个月可能还会进步一步降息。

欧洲三大股指14日当天同样全线下跌。英国伦敦股市富时100指数跌幅为1.42%。法国巴黎股市CAC40指数跌幅为2.08%;德国法兰克福股市DAX30指数跌幅为2.19%。

据当天早些时候公布的经济数据显示,德国第二季度GDP收缩0.1%,从而加剧了市场对这个欧洲最大经济体可能陷入衰退的忧虑情绪。

与此同时,德国经济的收缩还给欧元区其他国家带来了压力,第二季度欧元区GDP环比增幅仅为0.2%,与今年第一季度0.4%的增速相比大幅放缓。

美国两年期与十年期国债收益率出现倒挂

分析人士认为,造成纽约股市三大股指大幅下挫的主要原因,是当天美国两年期和十年期国债收益率曲线出现“倒挂”,打击了市场信心。

在经济学上,短期国债收益率高于长期国债收益率的反常现象被称为收益率曲线倒挂,被普遍视为经济即将进入衰退的预警信号。

对于隔夜美国股市的暴跌,首先还是要从债券市场上找原因。昨天盘中交易阶段,一个重要的指标为投资者拉响了警报。

那就是美国两年期国债收益率一度高出了十年期收益率,这是一个非常反常的现象。

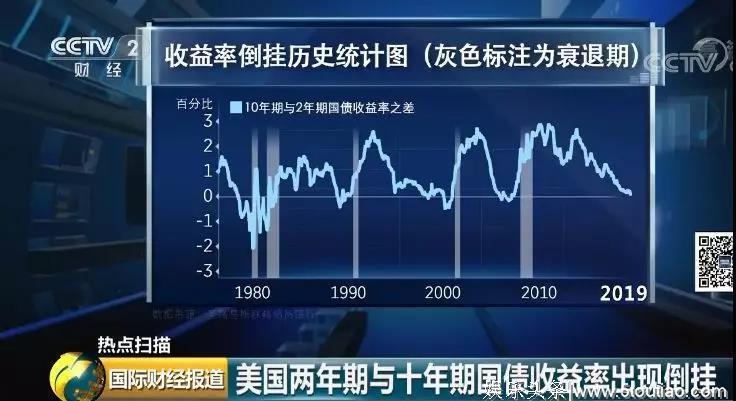

根据瑞信的统计数据,自1978年以来,总共出现过5次美国两年期与十年期国债收益率的倒挂,其中,每一次都会跟随出现经济衰退。

同时,衰退通常会有一定滞后,平均滞后时间约为22个月。即便如此,这个强烈的预警信号还是让投资者非常担心,从而引发整个股票市场的抛售。

在美国之外,包括英国、德国在内的欧洲多个国家,以及日本的国债收益率已经陷入了负值区间。

在欧股盘中,因投资人愈发担忧全球经济走势,令避险情绪发酵,导致德国和法国的十年国债收益率跌至历史最低水平。与此同时,英国两年期和十年期债券收益率差出现了自2008年以来的首次倒挂。加之欧盟统计局公布的糟糕经济数据,使得欧美股市在昨夜一片大跌!

近日,美联储前主席格林斯潘接受媒体采访时表示,在这样的大环境之下,美国国债收益率降到零以下几乎难以避免。摩根大通策略师也警告说,这种情况的出现可能会比预期提前,因为经济衰退的风险来得更早。

全球避险资产狂欢

欧美股市的大跌也影响到其他金融品种。

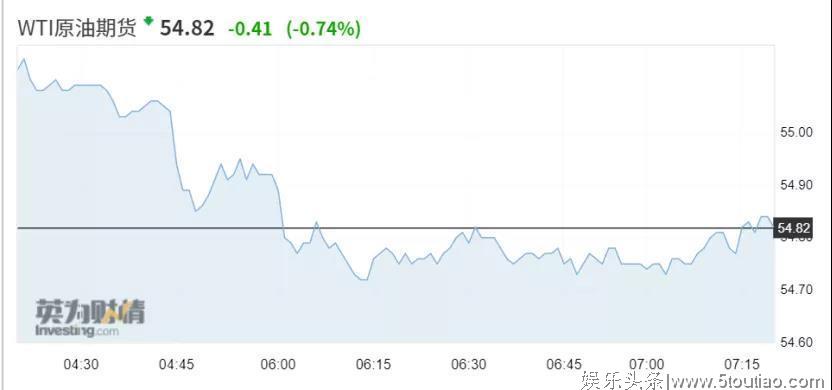

美国WTI原油期货一度大跌近3%。

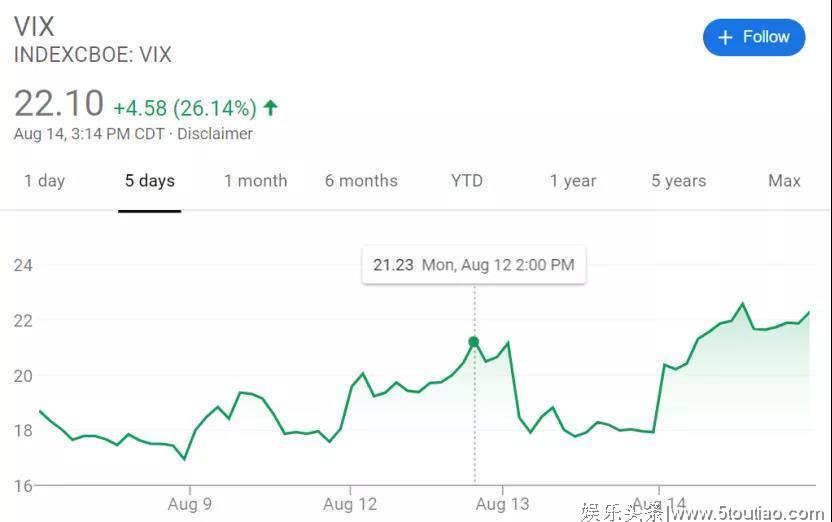

衡量投资者情绪的恐慌指数VIX大涨26%,显示投资者对风险十分敏感,资金纷纷涌向避险资产,助推黄金期价上涨。

黄金再一次成为投资者眼中的“避风港”。COMEX黄金期货收涨0.9%,报1527.8美元/盎司,创逾六年收盘新高。

美国黄金价格一度大涨超过20美元,冲破1520美元点位。

伦敦金现价也一路飙升。

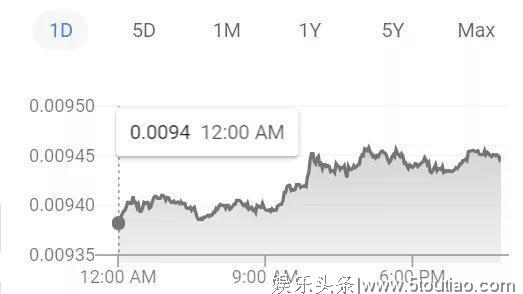

日元兑美元汇率上涨。

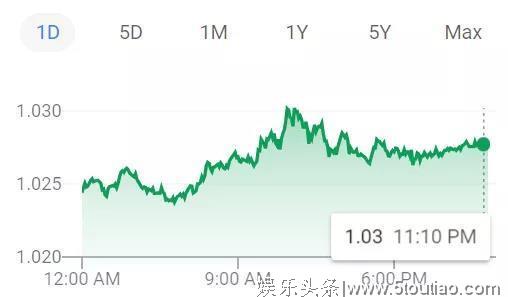

瑞士法郎兑美元汇率也一度冲高。

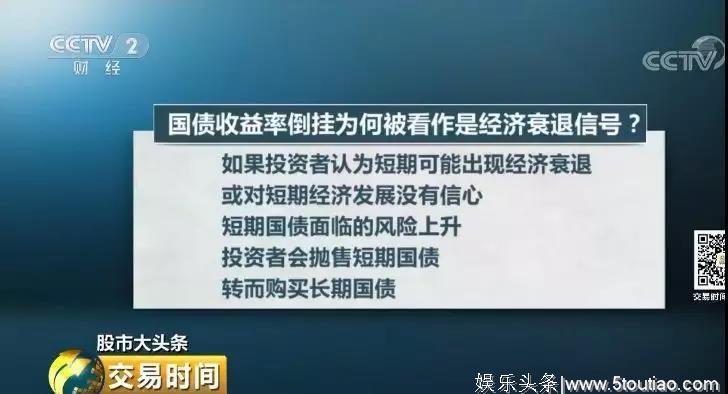

国债收益率倒挂

为何被看作是经济衰退信号?

14日欧美金融市场的动荡,与美国和英国十年期与两年期国债收益率出现倒挂,引发投资者对经济衰退的担忧相关。

通常情况下,投资的时间越长意味着面临的风险越大,投资者要求得到更高的收益。因此,长期国债的收益率是高于短期国债的收益率。

但是,如果投资者认为短期可能出现经济衰退,或者对短期经济的发展没有信心,短期国债面临的风险上升,投资者就会抛售短期国债转而购买长期国债。

短期国债需求下降导致价格下跌,收益率上升;长期国债需求上升导致价格上涨,收益率下滑,进而出现长期与短期国债收益率的倒挂。