昨夜欧美股市全线下跌。特朗普称,如果有需要,美国可以退出世贸组织。一项重要的经济衰退指标——美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂,引发市场对美国经济即将陷入衰退的担忧。受此影响,市场避险情绪高涨,“恐慌指标”大涨逾20%,美股三大股指遭到大规模抛售,道指大跌逾600点,纳指和标普500指数均重挫逾2%。美元指数趁机上涨,突破98关口。避险日元和黄金也强势上扬,其中现货黄金较日低涨超25美元,突破1520美元/盎司关口。

值得注意的是,除了美债收益率出现倒挂,英国2年期与10年期国债利率也自发生2008年金融危机以来首次倒挂。截至收盘,纽约商品交易所黄金期货市场交投最活跃的12月黄金期价14日比前一交易日上涨13.7美元,收于每盎司1527.8美元,涨幅为0.9%。WTI 9月原油期货收跌1.87美元,跌幅3.27%,报55.23美元/桶。布伦特10月原油期货收跌1.82美元,跌幅2.97%,报59.48美元/桶。

国际市场环境可谓是一夜变脸。

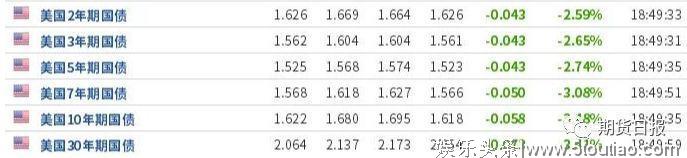

全球经济衰退担忧突然升温,国际金融市场再次陷入恐慌,促使市场风向大变。全球主要经济体的国债都出现了飙涨行情。美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂,美国30年期国债收益率跌至记录新低2.0813%。英国2年期与10年期国债利率也自发生2008年金融危机以来首次倒挂。德国十年期国债收益率创下新低至-0.623%。欧洲主要发达经济体的国债收益率全面转向。中国十年期国债收益率在将近三年之后首度跌破3%。

受此影响,昨日晚间美股盘中跌幅扩大,欧洲股市普遍下挫、国际原油一度超跌5%、现货黄金一扫前日阴霾,升至1520关口……

市场缘何对美债收益率如此敏感?

风险资产普跌,全球避险情绪高涨

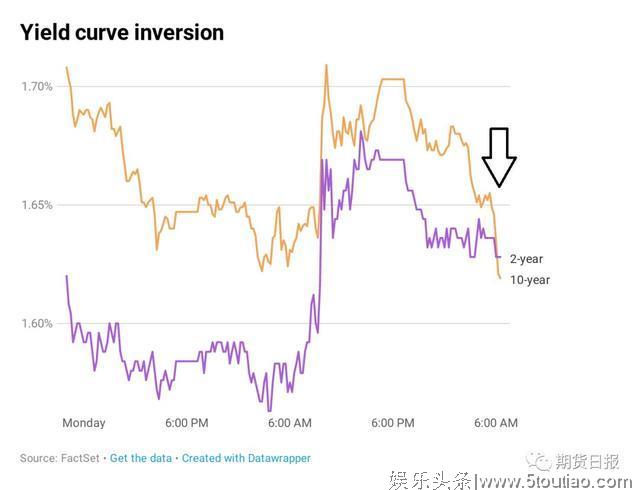

昨晚,美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂。分析人士指出,美债收益率倒挂传递经济衰退讯号,美股三大股指集体重挫,截至收盘,道指跌超800点,跌幅为3.05%,纳指跌3.02%,标普500指数跌2.93%。银行股集体下挫,德银跌7%,花旗跌超5%,美国银行、富国银行、小摩、高盛跌超4%,大摩跌超3%。

欧洲股市也不容乐观,开盘就出现普跌现象。

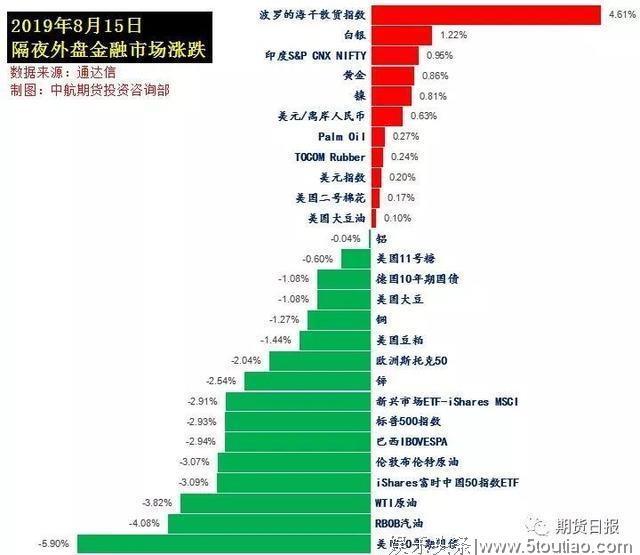

大宗商品方面,原油继续延续下跌颓势。截至收盘,伦铜跌1.27%;WTI原油跌3.14%;Brent原油跌3.09%;黄金涨0.99%。美豆跌1.30%;美豆粕跌1.51%;美豆油跌0.14%;美糖跌0.60%;美棉跌0.12%;CRB指数跌1.41%,BDI指数涨4.61%。

避险资产则一枝独秀。现货黄金一扫昨日阴霾,一度升破1520美元/盎司关口,较日低反弹逾25美元。截至收盘,COMEX 12月黄金期货收涨0.9%,报1527.80美元/盎司,创逾六年收盘新高。

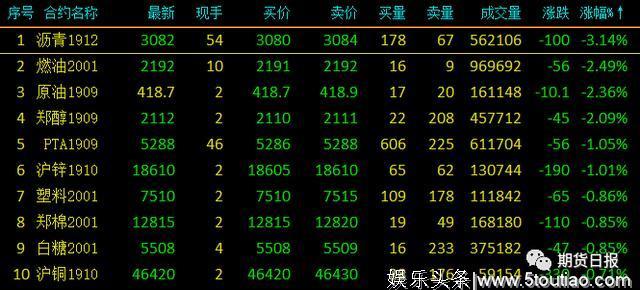

国内期货方面,国内商品期货夜盘多数下跌。焦炭、焦煤分别收跌0.20%、0.14%,动力煤收涨0.03%。豆油、菜油、棕榈油分别收涨0.59%、0.11%、0.12%。豆粕、菜粕、大豆分别收跌0.45%、0.60%、0.23%。沪金、沪银分别现涨0.99%、1.43%。

就在前一天,一则美国推迟对中国部分产品征收关税的消息,提振了全球市场信心,避险情绪稍微缓和。然而一夜之间,一切都回到了原点。

关键收益率曲线倒挂,经济衰退寒气逼人

“周三晚间的暴跌应该是英美关键利差(10y2y)倒挂导致的进一步衰退预期造成的。”业内人士向记者表示。

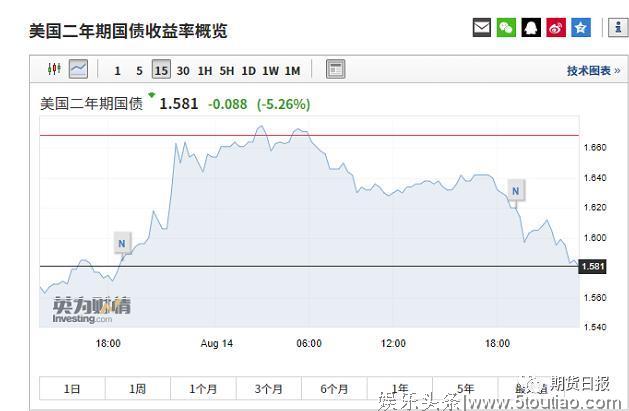

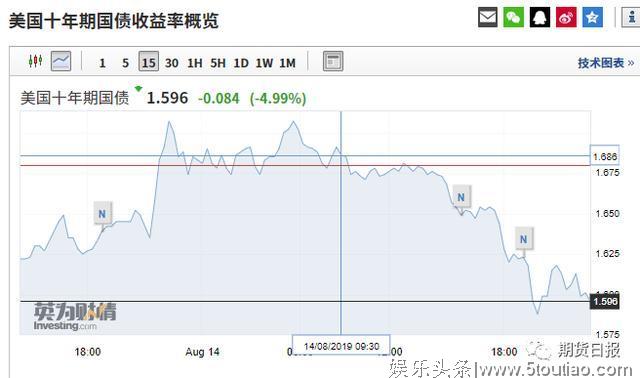

北京时间周三晚间,2年期美债收益率下行逾4个基点至1.626%,10年期美债收益率下行近6个基点至1.622%,两者发生了轻微的倒挂。

事实上,从今年5月中旬开始,美国3个月国债收益率与10年期国债收益率开始出现倒挂,倒挂程度于近期出现拉大。伴随而来的,美国10年期与2年期国债收益率之间的价差在不断缩窄。

据美国国家经济研究局(NBER)的统计,历次美国经济进入衰退期之前,美国国债收益率都会出现倒挂行情。

为何历次美债利差倒挂后会出现经济衰退?业内人士认为,长短期限美债收益率的倒挂,反映的是市场对于长期经济通胀预期的悲观。值得注意的是,收益率曲线倒挂并不会直接导致经济衰退,但是会对市场情绪有巨大的影响,人们看到倒挂这个危险信号后往往会改变自己的行为模式。

截至记者发稿,2年期美债收益率下跌5.26%,报1.581;10年期美债收益率下跌4.99%,报1.596,高于两年期国债收益,轻微倒挂情况已扭转。

经济下行压力加大,对股市和商品形成压制

除美债外,8月14日,英国2年期和10年期国债收益率曲线也出现倒挂,为2008年以来首次。

这意味着,债券市场长短期收益率倒挂的现象不仅在品种上有所扩大,而且在国别上也开始扩散。

“长短期国债收益率倒挂是债券市场比较罕见的现象,一旦出现倒挂并持续,需要引起市场高度的警惕。”信达期货研发中心研究主管郭远爱表示。

他说,正常情形下,短期国债收益率要低于长期国债收益率。当短期国债收益率持续高于长期国债收益率时,说明债券市场出现了扭曲。一方面,短端的高利率将抑制经济的增长;另一方面,长期国债利率的走低通常反映市场对经济长期增长较为悲观。因而,美债长短期国债收益率的倒挂被认为是美国经济衰退的一个重要信号。

当然,美债收益率倒挂并不意味着经济衰退会马上出现。历史数据显示,关键的长短期美债收益率倒挂往往领先于美国经济衰退和股市调整,是较为可靠的经济衰退和股市下跌的预警指标。

根据瑞士信贷的分析,衰退平均发生在2年期—10年期收益率倒挂的22个月之后,该公司发现,最快的一次衰退发生在信号发出的14个月后。

郭远爱举例说,以最近一次为例,从2014年开始,当时美国长短期国债收益率的利差开始从高点回落并不断缩窄,当时市场却忽视了这种趋平的走势,直到2006年前后美国长短期国债收益率曲线出现了反转,而经济衰退恰好在一年后发生,随后我们遭遇了美国次贷危机,全球股市也跟着大崩盘。

美国长短期国债收益率的倒挂,背后反应了市场对未来经济衰退和需求走弱的担忧。因此,前每一次关键美债收益率曲线倒挂都会引起不小的市场波动。

业内人士指出,在此市场情绪冲击之下,股市和大宗商品都会形成比较大的压制作用,反而债券市场通常能迎来不错的上涨行情。而金价上涨、其他资产普跌的行情,说明资金趋向于流入避险资产、流出风险资产,背后映射出市场对全球需求的预期悲观,反映出宏观经济的景气度出现退坡,经济面临比较大的下行压力。

(来源:网络)

免责声明:本文版权归原作者所有。为尊重知识产权,化纤邦尽量标注每篇文章的来源,若不愿转载或侵权,请通知我们予以删除。