6月新增非农就业人数大幅度超出了市场预期和前值,但失业率没有随着非农就业数据的超预期而下降,反而小幅度上升。在美国总统继续向美联储施压下,欧美股市纷纷从高位回落。

非农数据超预期

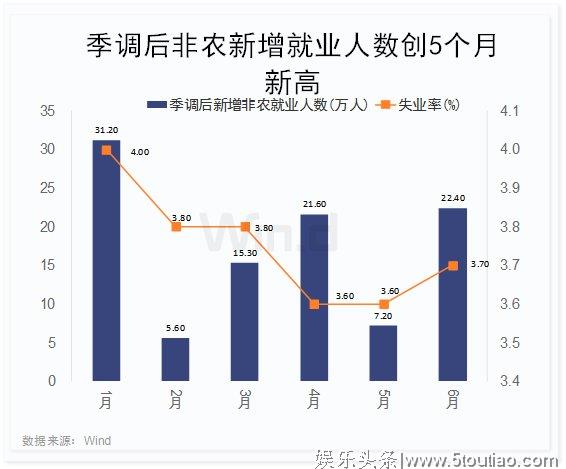

Wind数据显示,在经历了5月份的下滑后,2019年6月美国新增非农就业人数升至22.4万,高于预期的16万人,创下5个月来的新高,5月份季调后数据从7.5万略微下修至7.2万人。但失业率却达到3.7%,预期为3.6%,前值3.6%。

周五的非农就业报告公布后,美国总统特朗普继续向美联储及鲍威尔施压,重申降息将对经济提供助力。他声称,如果经济利率降低,美国经济“会像火箭飞船一样腾飞”。他还批评说“美联储根本不知道自己在做什么”。

欧央行副行长金多斯表示,欧央行保留所有货币政策工具作为选项,以应对经济放缓及达致其通胀目标,当中包括调整息率的时机或采取新一轮流动性措施,但不会在本月稍後欧央行举行会议时决定。

欧美股市集体下跌

超预期的非农数据没能带动股市上涨,周五欧美股市普跌,道指跌超40点,从历史高位回落,3M收跌1.7%,领跌道指。纳斯达克收跌0.1%,标普500跌0.18%。

欧洲方面,周五欧洲三大股指集体收跌。德国DAX指数跌0.49%报12568.53点;法国CAC40指数跌0.48%报5593.72点;英国富时100指数跌0.66%报7553.14点。大多数行业板块和欧洲主要国家的股市均收盘走低。

(图片来自万得股票移动app全球行情功能)

这次非农如何看待?

中信证券明明债券研究团队分析认为,6月新增非农就业人数大幅度超出了市场预期和前值,失业率没有随着非农就业数据的超预期而下降,反而小幅度上升到了3.7%,此外平均小时工资环比和同比小幅度弱于预期,显示工资增长仍然温和。此外,上个月的非农就业数据经过修订,但并没有上升,而是下降至7.2万人。因此虽然非农就业大幅度超出预期,但是失业率和薪资数据并不理想,此外以来美国PMI指数一直处于下行阶段,需保持谨慎。

分行业来看,在专业和商业的就业服务、医疗保健、运输和仓储增长比较显著,专业和商业的就业服务新增就业人数5.1万人,医疗保健新增就业人数6.1万人,运输和仓储新增就业人数2.39万人,此外制造业和建筑业继续呈现小幅上升的趋势,其他行业,采矿业、零售贸易、信息、政府、金融活动等行业变动很小或几乎没有变化。

失业率和时薪方面,6月失业率为3.7%,略高于前值和预期,失业人数为600万,变化不大。劳动力参与率为62.9%,月内变化不大,而且全年没有太大变化,就业人口比率连续第四个月达到60.6%。6月份私人非农就业人数的平均每小时收入增长6美分,至27.90美元,5月份增长了9美分。在过去12个月中,平均每小时收入增长了3.1%。私营部门生产和非监督员工的平均每小时收入在6月份增加了4美分,达到23.43美元。失业率略有上升,薪资增速放缓。

物价持续疲软,降息概率仍大:物价方面,去年7月以来,美国通胀水平表现疲软,核心PCE持续下行,5月CPI当月同比1.8%,5月核心PCE物价指数同比1.6%。通过对分项进行拆解,住宅分项对CPI的拖累较为明显,另外两个对于通胀水平产生较大拖累的分项为交通运输和医疗保健。由于住房指数的向下趋势、新建住房销售数据的乏力,汽车销量的持续下滑,我们认为三个细项对于通胀的拖累或仍将持续。

6月份非农数据超预期,但是失业率略有提升,时薪增速放缓,使得市场可能调低美联储短期降息的概率,但是因为失业率和时薪不及预期,以及美国PMI指数一直下滑,美联储七月降息的概率仍然较大。

而中信建投黄文涛团队分析认为,在非农数据公布后,前期股债同涨的局面被打破。10年期国债利率大幅上行,从1.95%上升至2.05%,美股低开,三大股指收盘仍然收跌;美元指数大幅抬升,黄金价格一度跌破1400美元的关口。尽管强劲的非农数据,使得市场的激进预期有所下修,对7月降息50BP的预期从30%降至5%,年内降息次数的中位数也从3次降至2次,但市场对7月降息的预期仍然维持在了100%。

实际上,单从就业指标而言,即便6月非农数据降至10万人左右,在以往的降息周期这也并不足以触发降息——在2001年和2007年美联储降息之前,都可以观察到非农就业出现负增长。美联储本身也始终对就业保持乐观,即便在鸽派的6月会议上,甚至还下修了对于年内失业率的预期。美联储之所以在近期释放宽松信号,主要是从降低不确定性、安抚市场的角度考虑。今年以来,美联储对于利率预期的判断一直是滞后于市场的,尽管鲍威尔声称不考虑市场的短期波动,但是一旦美股出现了较大幅度,美联储都倾向于放松政策。这可能与去年12月最后一次加息带来了市场波动后,美联储受到了来自市场与白宫的广泛诟病有关,此后当市场压力来袭时,鲍威尔似乎很难坚持自己原有的观点。在6月会议释放鸽派信号后,市场对7月降息的预期上升到了100%,美联储实际上已经失去了进行预期管理的好的时间窗口。当前市场对7月降息预期仍维持在100%,如果7月真的不降息,这反而会给市场带来新的不确定性,这可能是美联储不愿意看到的。因此,尽管数据并未显示衰退将很快到来,但美联储可能已经陷入了箭在弦上,不得不发的尴尬境地。

尽管在下周三,美联储主席鲍威尔将出席国会听证会,尽管耶伦当年有在半年度听证会上成功管理市场预期,使得美联储顺利加息的经验,但在当前环境下,我们认为鲍威尔很难说服市场在7月不降息的背景下维持金融条件稳定。因此,7月降息也仍是我们的基准预期。

不过中金公司宏观报告则认为,美联储降息有推迟至9月的可能。6月非农就业报告显示美国劳动力市场依然健康,市场此前对基本面预期可能过于悲观,此前打得过满的降息预期(预期7月就降息且有一定概率降息50bps,下半年降息2次概率达94%,降息3次概率达63%)也需相应修正。鲍威尔将在7月10日及11日出席国会货币政策半年报听证会,关注其是否会进一步引导市场预期往回修正。鉴于近期消费、地产、就业数据均不错,仅制造业偏弱,美联储降息有推迟至9月的可能。

Wind用户在金融终端输入NEWS

即可根据您的具体需求

快速获取宏观、股市、债市、汇市、期市等

不同类别新闻及重要市场信息