雷帝网 雷建平 5月9日报道

国内生物药CRO企业维亚生物今日在港交所上市,发行价为4.41港元,开盘价为4.51港元,较发行价上涨2.2%。

维亚生物收盘价为4.42港元,较发行价上涨0.23%,以首日收盘价计算,维亚生物市值为66亿港元。

到4月30日IPO截止时,维亚生物公开发售获得超额认购约106.92倍,是港交所主板上市认购最为火爆的生物科技公司。

维亚生物此次全球发售所得款项净额约为13.725亿港元。

其中约30%将用于扩大公司的EFS模式,2.88亿港元预计用于向采用EFS模式的潜在孵化投资企业提供药物发现服务,1.24亿港元预计用于未来的战略投资。

维亚生物科技控股集团主席毛晨说,“客户选择我们是看中维亚生物的名声及在行业中的地位,我们在盈利能力、技术水平、区域布局、技术人员的人口红利等方面都有突出的优势,其他CRO企业很难超越我们。

去年净利润9060万

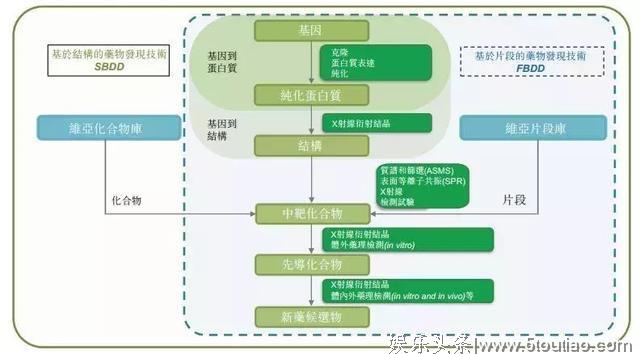

据介绍,维亚生物经营以基于结构的综合性药物发现平台(于2017年按收入计及按同步辐射波束时间计),为全球生物科技及制药客户的临床前阶段的创新药物开发提供基于结构的药物发现服务。

维亚生物称,平台拥有“基于结构的新药开发”、“基于片段的新药开发”、“亲和力质谱筛选”和“靶向膜蛋白新药研发”四项核心技术。

截至2018年12月31日,维亚生物称,已为全球逾370名生物科技及制药客户提供药物发现服务,涵盖超过1,000个独立药物靶标,交付约9,500种独立的蛋白结构。

当前,新兴生物技术工业迎来大发展,创新药物的巨量需求催化大量的生物技术公司,另外在国际制药企业研发外包往新兴国家转移等一系列利好因素下,我国CRO行业也迎来跨越式发展的黄金时代。

在商业模式上,维亚生物科技开发出了一种独特的业务模式,将传统的服务换现金(CFS)模式与独有的服务换股权(EFS)模式相结合。

按EFS模式,维亚生物向具备良好发展前景的生物科技集团提供药物发现及/或孵化服务以换取该等客户的股权或经济利益。

透过持有该等投资对象的股权/经济利益,维亚生物可在维持来自CFS客户的稳定现金流入的同时,有效促进该等具备发展前景的生物科技初创集团的发展,并获享其知识产权价值的上升潜力。

自2018年起,维亚生物科技将战略重点由CFS模式转移至EFS模式,并有选择增加孵化投资企业数量,同时维持CFS模式的稳定增长及收益来源。

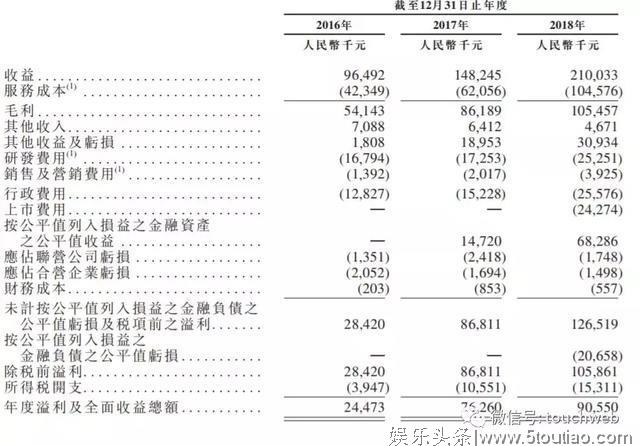

招股书显示,维亚生物2016年-2018年,收益分别为9650万元、1.48亿元、2.1亿元,年复合增长率为48%;

对应纯利分别为2450万元、7630万元、9060万元。

维亚生物的收入主要来自海外,尤其以欧美为主。目前维亚生物国内收入占比20%,未来比例会增高,主要取决于国内药企对创新药的重视程度。

毛晨与毛隽家族为大股东

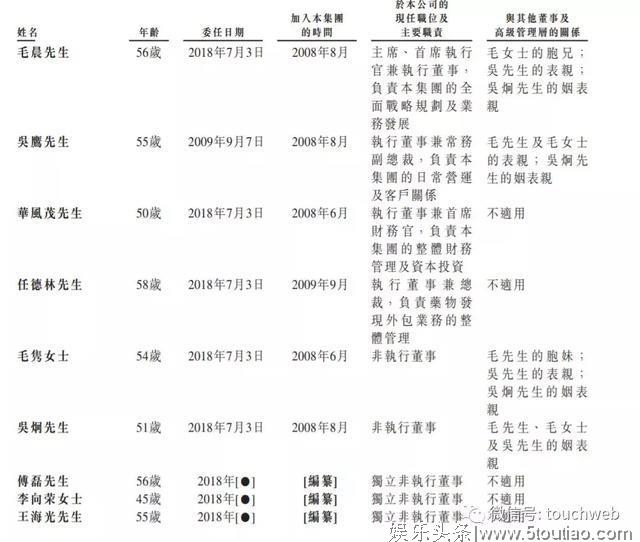

当前,维亚生物执行董事为毛晨、吴鹰、华风茂、任德林;非执行董事为毛隽、吴炯;独立非执行董事为傅磊、李向荣、王海光。

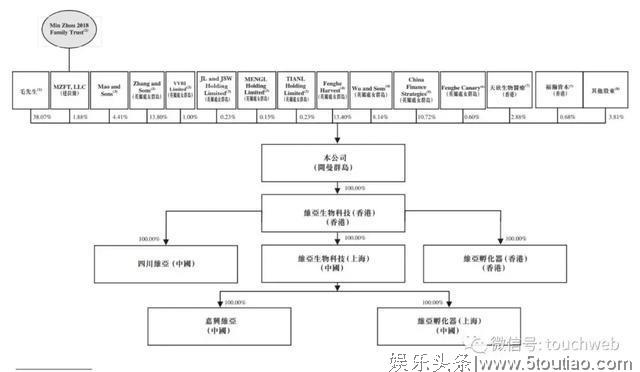

其中,毛晨为维亚生物董事局主席、CEO,同时为Min Zhou 2018 Family Trust的投资经理,行使MZFT,LLC的股权及投票权。

毛隽与毛晨是兄妹关系。吴炯与毛晨是亲戚关系,吴鹰也与上述几人为亲戚关系;光速投资合伙人宓群是维亚生物的股东。

IPO前,毛晨直接持股为38.07%,Min Zhou 2018 Family Trust持股为1.88%;

毛隽通过Mao and Sons持股为4.41%,通过Zhang and Sons持股13.8%,此外,还通过其他基金持有少量股权。

吴炯通过Fenghe Harvest持股13.4%,通过Wu and sons持股为8.14%。

雷帝触网由资深媒体人雷建平创办,若转载请写明来源。