导语

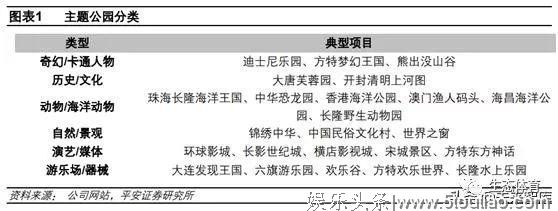

主题公园的概念宽泛、形式多样,我们按照主题公园的主打卖点,将主题公园划分为六大类,分别为:奇幻/卡通人物、历史/文化、动物/海洋动物、自然/景观、演艺/媒体、游乐场/器械。

PS:我们运营的备用号 行研资本(ID:report18)为很多老朋友提供了另一处空间,欢迎大家同时关注!

主题公园概念和特点。主题公园指以营利为目的兴建的,占地、投资达到一定规模,实行封闭管理,具有一个或多个特定文化旅游主题,为游客有偿提供休闲体验、文化娱乐产品或服务的园区。主题公园特征主要包括:长期商业运营,有大量资金投入,建设有游乐、餐饮、零售和其他综合服务设施,游客需付费参观游览,有固定经营场所,室内、室外或室内外结合的封闭式园区。

主题公园可分为六大类。主题公园的概念宽泛、形式多样,我们按照主题公园的主打卖点,将主题公园划分为六大类,分别为:奇幻/卡通人物、历史/文化、动物/海洋动物、自然/景观、演艺/媒体、游乐场/器械。

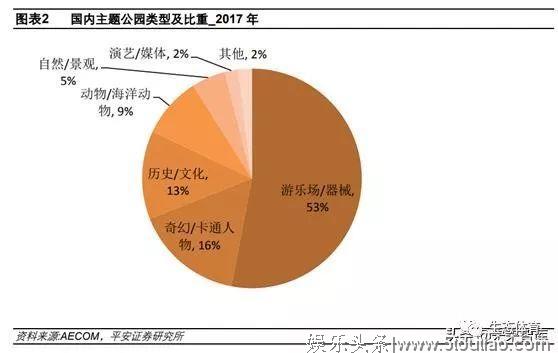

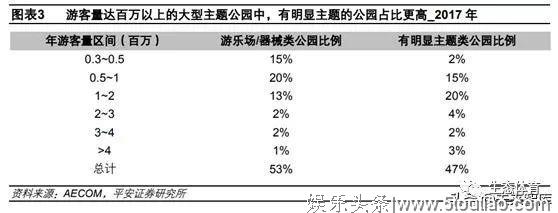

中国游乐场/器械类主题公园占据半壁江山,具有明显主题的公园游客量明显多于游乐场类公园。根据第三方旅游行业研究及咨询机构美国AECOM集团的报告,按主题公园数量统计,在目前中国的主题公园中,游乐场/器械类占比最高为53%,奇幻/卡通人物占比16%,历史文化占比13%,动物/海洋动物占比9%,自然/景观占比5%,演艺/媒体占比2%,其他占比2%。其中,具有明显主题的公园游客量会明显多于游乐场/器械类公园,游客量达百万以上的大型主题公园中,有明显主题的公园占比更高。

2.1我国主题公园发展经历了四个阶段

现代意义的主题公园起源于欧洲,兴盛于美国。1952年,荷兰的一对马都拉家族夫妇为纪念在二次世界大战中牺牲的独生子,兴建了一个微缩了荷兰120处风景名胜的微缩景观公园“Madurodam”。1955年,洛杉矶迪士尼乐园建成营业,标志着现代意义上的主题公园行业的开端。迪士尼通过卡通形象塑造获得第一轮收益,并在其基础上二次开发,将卡通人物和故事情节引入主题公园之中,获取二次收益,此种运营模式至今仍是全球大多数主题公园的模仿对象。

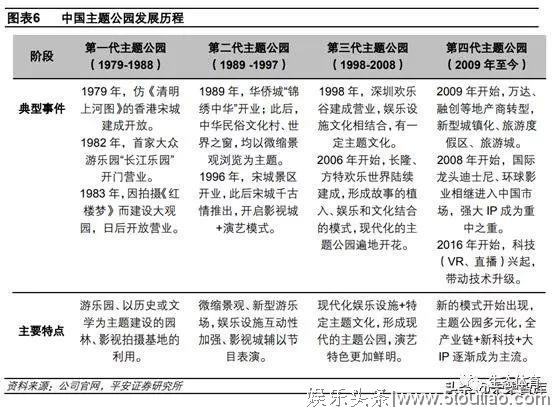

回顾我国主题公园的发展历程,主要经历四个阶段。第一代主题公园(游乐园、以历史或文学为主题建设的园林、影视拍摄基地的利用)——>第二代主题公园(微缩景观、新型游乐场、影视城辅以节目表演)——>第三代主题公园(现代化娱乐设施+特定主题文化)——>第四代主题公园(全产业链+新科技+大IP)。

2.2第一代主题公园:游乐园、园林、影视拍摄基地的利用

80年代初,针对儿童、青少年的娱乐需求,一些简单的游乐场开始在当时经济较发达的珠三角涌现。1982年,首家大众游乐园“长江乐园”在中山市开门营业。1984年深圳湾游乐场建成并开门营业。

与此同时,另一类以历史或文学为主题建设的园林开始出出现。1979年以《清明上河图》为原型建成并营业的香港宋城为国内提供了借鉴。1983年因拍摄《红楼梦》建设大观园,日后的开放营业开启了影视基地二次利用的模式。

2.3第二代主题公园:微缩景观、新型游乐场、影视城辅以节目表演

随着经济发展,观光旅游兴起,微缩景观公园开始涌现。1989-1994年,深圳华侨城旗下的微缩景观陆续建成并开始营业;1989年“锦绣中华”建成营业。1991年,“中华民俗文化村”建成营业;1994年,“世界之窗”建成营业。

与此同时,不再局限于影视基地的二次利用,主动将影视城与演艺相结合。1991年,三国影视城开业。1996年横店影视城和宋城景区同时开业,此后宋城演艺推出“千古情”系列演出,持续至今。至此,我国的主题公园才真正的具有“主题”。但由于IP不具有排他性,门槛较低,全国各地涌现许多类似主题公园,相似程度很高,重游率低下,因此导致一批主题公园的倒闭。

2.4第三代主题公园:现代化娱乐设施+特定主题文化

由于经历了之前一次洗礼,各大主题公园纷纷转型,在更新游乐设施的基础上,加强娱乐与文化的融合。通过植入故事、塑造动漫人物等方式,逐渐形成自身IP,塑造核心竞争力。

1997年,长隆主题公园开业,以野生动物、植物、景观为主打卖点。现在又创建珠海横琴长隆国际海洋度假区,以海洋动物、水上游乐设备、大型演艺为特点。1998年,深圳欢乐谷建成营业,将游乐设施融入卡通元素。2007年,华强方特旗下的芜湖方特欢乐世界开业,创造性的将“特种电影”融入到主题乐园之中,时至今日已推出六类旅游产品。

2.5第四代主题公园:全产业链+新科技+大IP

由于国际大品牌涌入,比如迪士尼和环球影业,对行业形成冲击。因此,塑造一个特点鲜明、广受欢迎、变现程度高的IP就成为重中之重。时至今日,宋城演艺已形成“千古情”系列IP,旗下十余座景区;华强方特则坐拥五类主题乐园及超巨IP“熊出没”。

与此同时,在政策的导向下,大的地产商陆续进入主题公园产业,全产业模式的旅游城逐渐成为当下热点。万达、恒大、融创等地产集团在城市商业综合体的基础上,将室外主题公园、酒店住宿、演艺、商业娱乐融为一体,意在塑造新的文化旅游城。

3.1全球主题公园巨头以欧美为主,中国增长最快

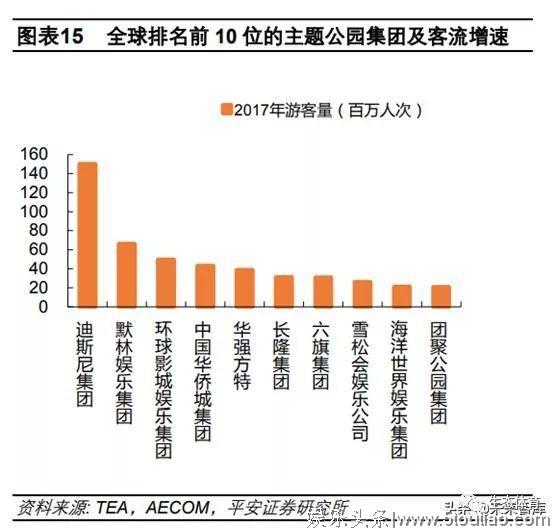

全球排名前10主题公园以欧美为主,中国入围3家。全球排名前10位(按照2017年客流量排序)的主题公园集团包括迪斯尼集团、默林娱乐集团、环球影城娱乐集团、中国华侨城集团、华强方特、长隆集团、雪松会娱乐公司、海洋世界娱乐集团、团聚公司公园集团。其中有4家美国公司(迪斯尼集团、环球影城娱乐集团、雪松会娱乐公司、海洋世界娱乐集团)、3家中国公司(中国华侨城集团、华强方特、长隆集团)、1家英国公司(默林娱乐集团)、1家西班牙公司(团聚公司公园集团)。

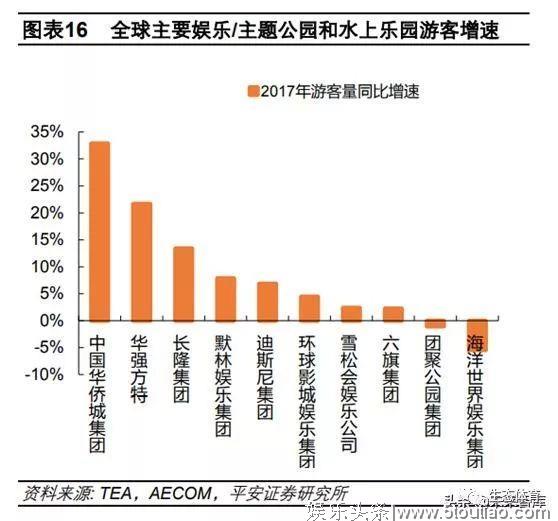

中国主题公园集团客流量增速显著高于他国。中国的华侨城集团、华强方特、长隆集团分别位列全球主题公园集团第4、5、6位,从客流量增速来看,这3家集团分别为33%、22%、13%,均远高于其他主题公园集团,表明中国的主题公园还处于快速发展阶段。

可以将主题公园分成娱乐/主题公园和水上乐园两大类,从全球地域分布来看:

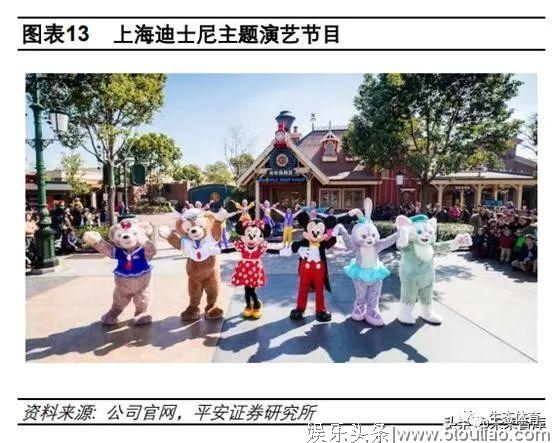

排名前25位的娱乐/主题公园分布在美国、日本、中国、法国、韩国、德国、荷兰、丹麦、新加坡10个国家和地区。其中美国以9座的数量远超其他国家和地区,分别坐落于美国的佛罗里达州和加利福利亚州。中国有2座入围,为上海迪斯尼乐园和珠海长隆海洋王国,分别位列第8位和第11位。以中国人口数量和密度来看,我们认为大型娱乐/主题公园的数量还有很大提升空间。

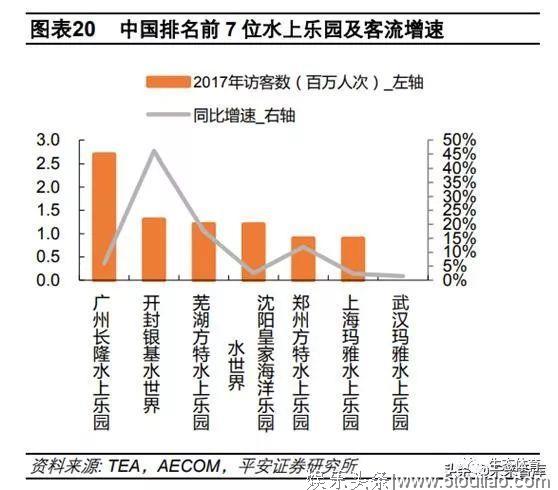

排名前20位的水上乐园分布在美国、中国、巴西、德国、韩国、巴哈马、西班牙、捷克、阿联酋、马来西亚、澳大利亚11个国家和地区,其中美国、中国均有4座,位居前列。中国入围的水上乐园为长隆水上乐园、开封银基水世界、芜湖方特水上乐园、沈阳皇家海洋乐园-水世界,其中长隆水上乐园客流量规模位居全球第1位。

3.2中国三大集团垄断大型主题公园,华东地区为核心区域

中国排名前列的主题公园基本由华侨城集团、华强方特、长隆集团所垄断。中国排名前10位的娱乐/主题公园包括上海迪士尼、珠海长隆、广州长隆欢乐世界、深圳世界之窗、深圳东部华侨城等,除了上海迪士尼外,其他9座由国内三大主题公园集团华侨城集团、华强方特、长隆集团所垄断。中国排名前7位的水上乐园包括广州长隆水上乐园、开封银基水世界、芜湖方特水上乐园等,除了开封银基水世界、沈阳皇家海洋乐园-水世界之外,其他5座也由华侨城集团、华强方特、长隆集团所垄断。

中国主题公园地域分布特征明显,与经济发达程度成正比。按客流量规模的占比来看,华东地区34%、华南地区17%、西南地区13%、华北地区12%、华中地区10%、东北地区8%、西北地区6%,经济发达的华东地区占比最高,其次为华南地区,经济欠发达的西北地区、东北地区占比最低。

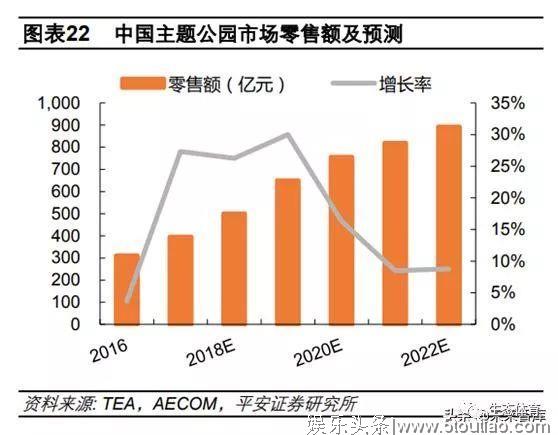

中国主题公园有望继续保持两位数的快速增长,市场空间可观。2017年,中国主题公园实现零售额396亿元,同比增速27%。随着中国经济发展,居民消费结构发生变革,从生存型消费转向服务型消费,因此旅游行业处于快速发展阶段。相对于欧美等发达国家,中国旅游产品数量和品质还有很大提升空间。根据AECOM预测数据,中国主题公园未来3年还将保持两位数的快速增长,预计到2022年,主题公园零售额能达到近900亿元,实现翻倍。

中国主题公园经过三十多年的发展,行业内的各大龙头企业步入快速发展的阶段,市场也逐步扩大。选取目前具有代表性的龙头企业:华侨城A、华强方特(834793.OC)、长隆集团、海昌海洋公园(02255.HK)、宋城演艺等作为研究对象。重点关注各公司的核心业务、产业布局、盈利能力、运营模式。

4.1注重IP打造,业务模式各具特色

4.1注重IP打造,业务模式各具特色

华侨城:旅游+地产——>文化+旅游+城镇化&旅游+互联网+金融

华侨城依托“旅游+地产”模式以及央企的资源优势,参与政府的旅游项目,获得周边的土地,利用旅游资源改善环境、提升地价,保证项目短期现金流和长期盈利水平。2015年以来,公司提出“文化+旅游+城镇化”和“旅游+互联网+金融”的创新发展模式,积极推进城镇化战略突破落地。其中,“文化+旅游+城镇化”的发展路径是通过打造文化IP、设立主题公园等方式孵化旅游业务,通过旅游业务促进地区城镇化,城镇化提升进一步反哺公司旅游业务;“旅游+互联网+金融”的发展模式是将新兴方式比如互联网、金融运用到公司文旅业务中去,通过线上线下平台有效对旅游项目进行宣传,深挖客户需求。

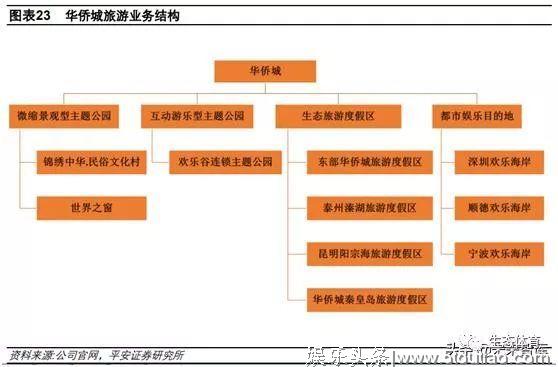

华侨城主题公园覆盖微缩景观型主题公园(锦绣中华·民俗文化村、世界之窗)、互动游乐型主题公园(欢乐谷连锁主题公园)、生态旅游度假区(东部华侨城旅游度假区、泰州溱湖旅游度假区、昆明阳宗海旅游度假区、华侨城秦皇岛旅游度假区等)、都市娱乐目的地(深圳欢乐海岸、顺德欢乐海岸、宁波欢乐海岸等)。其中,“欢乐谷”荣获国内主题公园行业唯一中国驰名商标,已实现多地连锁。

华强方特:科技+文化+主题公园

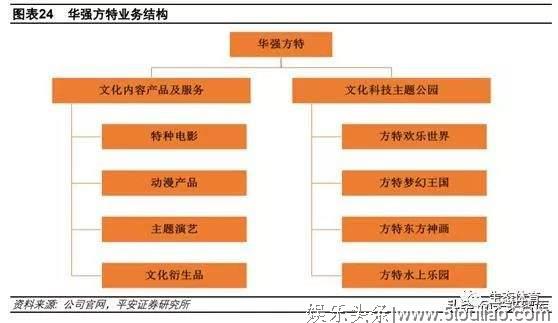

华强方特坚持实施文化与科技融合战略,业务分为文化内容产品及服务和文化科技主题乐园两大类,其中:文化内容产品及服务包括特种电影、动漫产品、主题演艺、文化衍生品,文化科技主题乐园包括主题乐园创意设计、研究开发、内容制作、施工建设、市场运营,形成了优势互补的全产业链。华强方特已在全国投入运营"方特欢乐世界"、"方特梦幻王国"、"方特东方神画"、"方特水上乐园”四大品牌二十余个主题乐园。

长隆集团:超大型综合旅游度假区模式

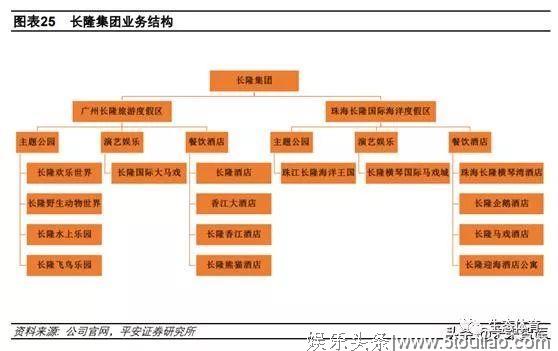

广东长隆集团是主营集主题公园、豪华酒店、商务会展、高档餐饮、娱乐休闲于一体的世界级大型综合旅游度假区,旗下共拥有广州长隆旅游度假区和珠海长隆国际海洋度假区两大世界顶尖综合旅游度假区。广州长隆旅游度假区是中国首批国家级5A景区,旗下拥有长隆欢乐世界、长隆水上乐园、长隆国际大马戏、长隆野生动物世界、长隆飞鸟乐园等,是中国目前拥有主题公园数量最多和规格最高的超大型主题景区。珠海横琴长隆国际海洋度假区旗下拥有珠海长隆海洋王国、长隆横琴国际马戏城、珠海长隆横琴湾酒店等,是世界超大型海洋主题旅游度假区。

海昌海洋公园:海洋产业资源+主题公园

海昌海洋公园是国内最大的海洋主题公园和配套商用物业开发及运营商,动物保有量第一,共有66000多头海洋生物,保育水平和运营管理水平处于行业领先地位。自2002年第一个海洋乐园至2019年1月三亚梦幻海洋不夜城,海昌海洋已拥有8个海洋主题公园和3个综合娱乐主题公园。

宋城演艺:演艺+主题公园

宋城演艺是国内最大的演艺主题公园,主营业务为主题公园和文化演艺的投资、开发、经营。以“演艺”为核心竞争力,成功打造了“宋城”和“千古情”品牌,产业链覆盖旅游休闲、现场娱乐、互联网娱乐,是世界大型的线上和线下演艺企业。宋城演艺旗下拥有35个各类型剧院、75000个座位数,超过世界两大戏剧中心伦敦西区全部剧院、美国百老汇全部剧院的座位总数。采用轻重资产相结合的复制形式,公司已建成和在建杭州、三亚、丽江、九寨、桂林、张家界、西安、上海、龙泉山、澳大利亚等数十大旅游区。

4.2异地复制实现扩张,区域布局差异化

华侨城:布局经济发达的一线城市、直辖市和省会城市

华侨城文旅板块的重中之重是“欢乐谷”,已在深圳、北京、成都、上海、武汉、天津、重庆这7个城市形成连锁经营,南京、西安欢乐谷在建设中。“欢乐谷”的布局集中在经济发达的一线城市、直辖市和省会城市,重点布局深圳。近年来,除了总部深圳,华侨城在中国旅游资源最丰富的区域如云南、海南、陕西、四川、山西、北京、河北等地,广泛布局全域旅游新业务。

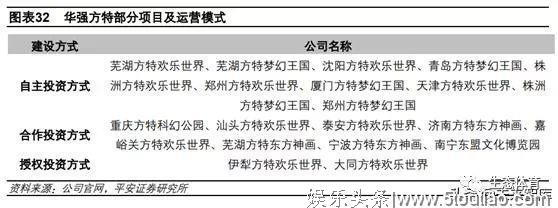

华强方特:布局二三线城市

华强方特着力发展动漫产业,手握国产第一动漫IP“熊出没”,“熊出没山谷”主题乐园目前已经在十二个省市布局,投入运营的主题公园有22个,数量排名全国第一。华强方特的布局集中在二三线城市,重点布局芜湖、厦门、郑州,除了在重庆、天津与华侨城的“欢乐谷”形成对垒之外,基本避开了与“欢乐谷”的正面交锋。

长隆:集中布局广州和珠海度假区

长隆集团有5个主题公园和2个马戏城,以广东为大本营,集中布局广州和珠海度假区,虽然布局城市少,但每一个度假区都规模庞大。未来长隆集团有意走出广东,布局海南。

海昌海洋:重点布局大连、山东,新项目转向上海、三亚

海昌海洋目前在8个省和直辖市布局了11个主题公园,包括8个海洋主题公园和3个综合娱乐主题公园。海昌海洋重点布局省份和城市包括大连、山东,近年开始向华东(上海)、华南(三亚)转移。

宋城演艺:布局旅游发达城市和地区

宋城演艺的主题公园主要布局在旅游发达城市和地区,目前有9个主题公园,包括7个千古情景区,布局城市包括一线旅游城市杭州、三亚、丽江、九寨、桂林,也在二三线旅游城市如宁乡、宜春进行轻资产布局。

总体来看,华侨城、华强方特、长隆集团、海昌海洋主题公园以器械游乐类和动物海洋类为主,可复制性强,业务类似,竞争较激烈,因此其区域布局重合度较少,避开了竞争。除了长隆布局集中外,其他四家公司布局区域都比较分散,且布局侧重点不同。华侨城重点布局一线城市和省会城市,华强方特主要布局二三线城市,长隆集团布局广州和珠海,海昌海洋重点布局省会城市、直辖市等相对发达城市,宋城演艺其他四家公司不构成直接竞争,布局主要在热门旅游城市。

4.3依托品牌优势,从重资产转型轻资产

主题公园开发是典型的重资产业务,投入规模大,回收期长,扩张风险高。主题公园发展早期,由于品牌还未建立起来,管理水平有限,一般采用自主开发和运营的重资产模式。随着品牌的建立和管理水平提升,优秀的主题公园具备品牌和管理输出能力,其扩张模式从重资产转型轻资产。

华侨城:托管及顾问管理优质景区共计28家

华侨城作为全国最大的主题公园集团,旗下有“欢乐谷”、“欢乐海岸”等知名品牌,近年来,华侨城通过将自身经验、模式、产品和人才进行平台化整合,构建轻资产发展模式,目前已在全国托管及顾问管理优质景区共计28家。

长隆:重资产投入,扩张缓慢

长隆的两个度假区都是超大型的综合性度假区,属于重资产模式,优缺点十分鲜明,全产业会提高游客的二次消费,增加过夜游的比例。但与此同时,过高的投资需要高客流量和人均消费水平的支撑,只适合经济较为发达的地区,在其他地区难以复制,并且周期长,难以迅速扩张,这也是长隆集团深耕广州和珠海两个项目的原因。

华强方特:采用合作投资和授权投资方式进行轻资产扩张

华强方特在2012年之前主要以重资产模式扩张,全面负责主题公园的投资、建设和运营。2012年之后,逐渐向轻资产模式转型,通过合作的方式拓展业务,由合作方进行公园的土地购买、场地建设,华强方特则向合作方提供游乐设施、运营管理和维护,或者直接授权给第三方。

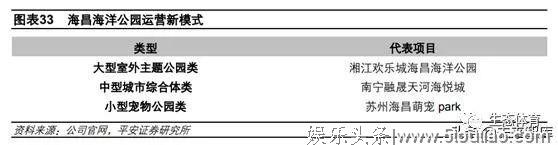

海昌海洋公园:尝试转型,按项目大小分为三类轻型业务

海昌海洋公园近年来逐渐转型,由传统的投资、建设、运营的重资产模式,向轻资产模式发展。按项目大小分为三类轻型业务:大型室外主题公园类、中型城市综合体类和小型宠物公园类。与此同时也积极拓展项目授权的模式,丰富自己的产业类型。2017年海昌海洋联合碧桂园开发郑州主题公园,碧桂园负责主导项目商业地块的开发建设,海昌则负责主导项目地块娱乐文化相关业态方面的规划设计,并协助项目公司进行开发报建等工作,通过这种方式实现项目的轻资产化。

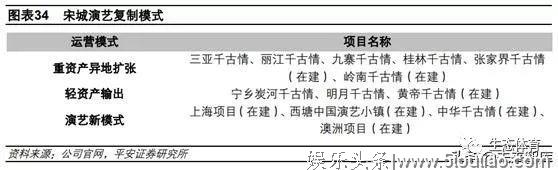

宋城演艺:一线景区重资产,二三线景区轻资产

宋城演艺早期采用自主开发的重资产模式,1996年建立杭州宋城景区,1997年首次公演《宋城千古情》取得巨大成功。2013-2014年,首轮采用重资产模式异地复制项目三亚千古情、丽江千古情、九寨千古情分别成功开业。其后开始采用“重资产+轻资产”模式进行第三轮复制,一共签下10个项目,包括7个重资产项目和3个轻资产项目,对于一线旅游景区采用重资产模式复制,二三线旅游景区采用输出管理和表演的轻资产模式复制。

4.4财务指标比较

收入结构:聚焦主业,轻资产业务收入占比逐步提升

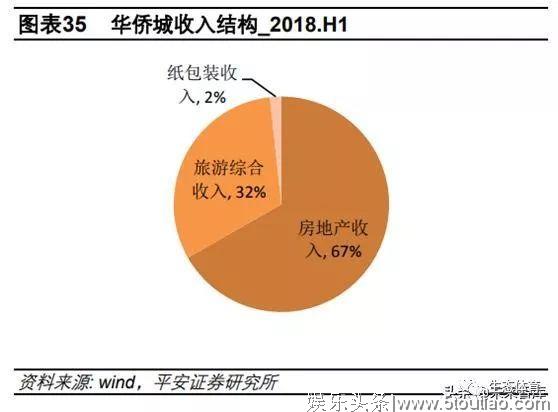

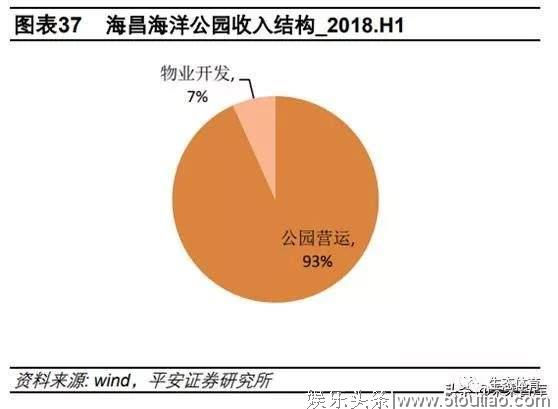

华侨城和海昌海洋公园均有地产开发业务,其中华侨城以房地产收入为主,2018年上半年旅游业务收入占比32%;海昌海洋公园地产收入占比很低,且近年来聚焦主题公园业务,地产收入占比明显下降,从2010年的52%降低到2018年上半年的7%,主题公园营运收入占比达93%。

华强方特收入来自主题公园和文化内容产品及服务两大块,以主题公园为主,但近年来公司在动漫和电影持续发力,打造国产第一动漫IP“熊出没”,文化内容产品及服务收入占比明显提升,从2016年的9%提高到2018年的17%。主题公园包括运营、创业设计、建设三部分,以运营和对外输出的创意设计为主,收入占比分别为57%、25%、1%。

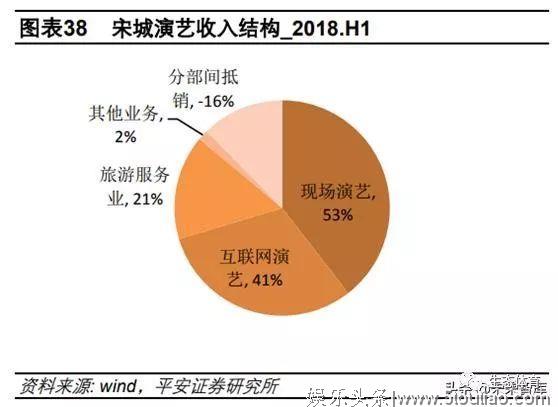

宋城演艺收入主要包括现场演艺、互联网演艺(六间房直播)和旅游服务收入,现场演艺即主题公园演艺,2018年上半年收入占比53%,以设计策划为主的旅游服务收入占比快速提升,2018年上半年收入占比21%。未来公司将通过重组方式不再控股六间房,进一步聚焦现场演艺业务。

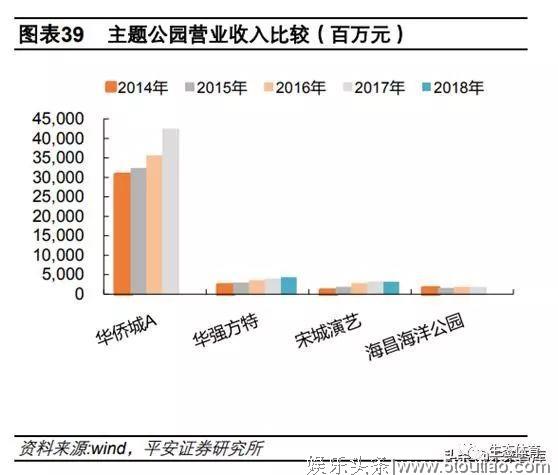

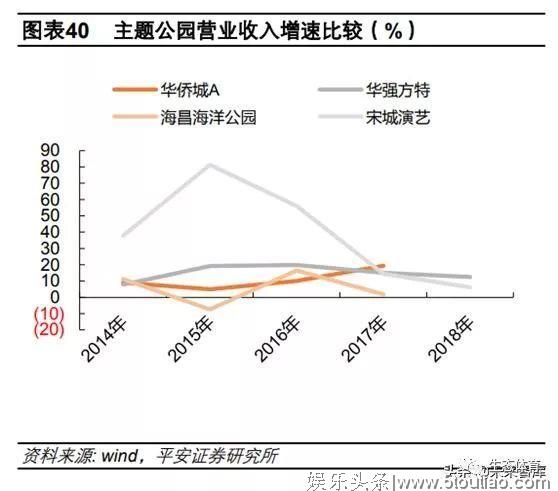

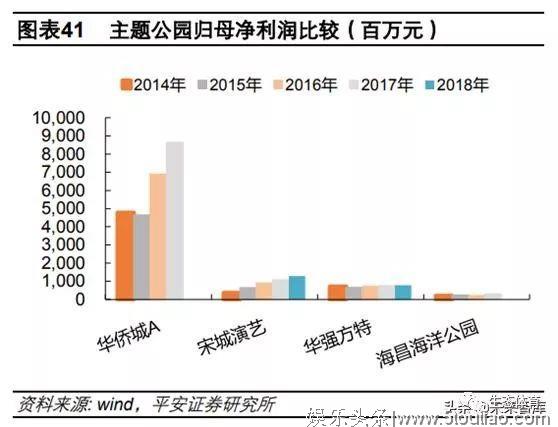

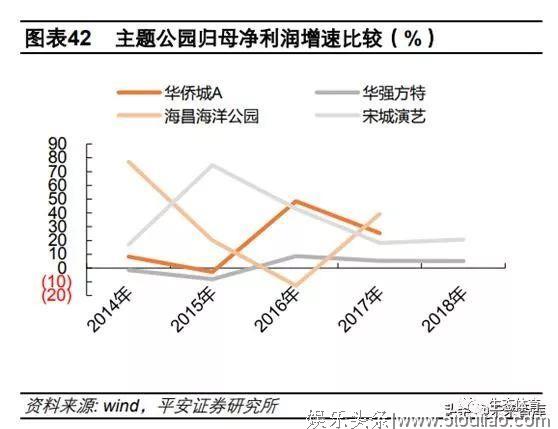

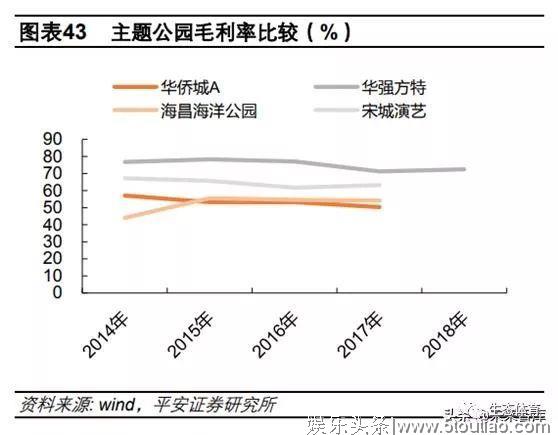

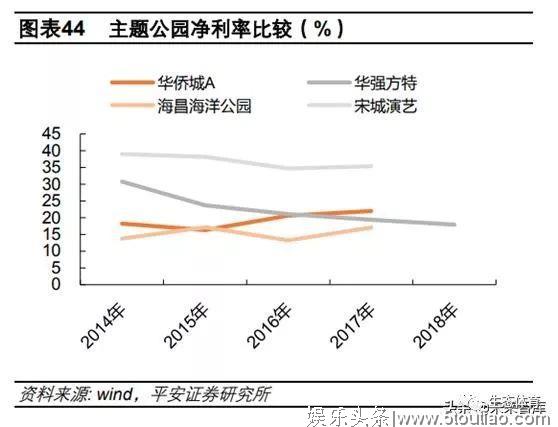

盈利能力:扩张带来营收规模持续增长,但盈利水平表现不一

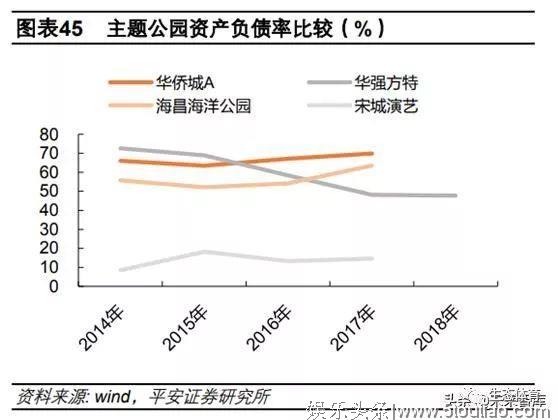

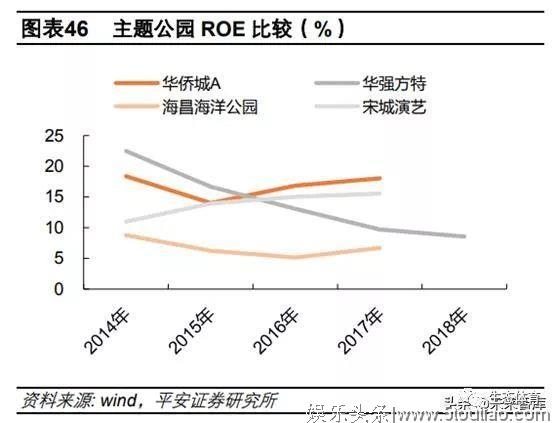

华侨城为我国第一大主题公园集团,营收和净利润规模稳居行业第一,远高于其他公司,而且保持快速扩张,营业收入和净利润增速逐年提升。由于有地产业务,资产负债率高于行业平均水平,而且旗下的项目都进入成熟期,因此盈利能力较好,ROE维持18%左右,高于其他公司。

华强方特营业收入近年来稳步提升,增速维持在10%以上,但新项目投产初期尚未实现盈利,归母净利润在经历了2014、2015两年的减少之后,又迎来5%左右的增速。华强方特毛利率高于其他公司,但由于不断攀升的销售费用,净利率持续下降。公司走轻资产化方案,资产负债率逐年下降。由于华强方特业务扩张较快,新项目盈利能力不如人意,因此ROE持续下降。

海昌海洋除近期开业的上海、三亚项目外,其他存量项目均为2011年之前建成,近几年营收和净利润波动较大。由于新项目的开发,资产负债率持续升高,财务成本增加,ROE低于行业平均水平且持续下降。2018年底上海旗舰项目开园营业,初期营收规模较小,而在建工程转固定资产会带来折旧的大幅提升,预计2018年-2019年盈利能力会进一步恶化,随着项目运营逐渐成熟,此后盈利能力会逐步提升。

宋城演艺净利润规模仅次于华侨城,2014-2016年由于异地复制的新项目开业,以及收购六间房,营收和净利润增速远高于其他主题公园集团。宋城演艺的主题公园建设所需投入较低,每个主题公园大约只需5-10亿元,远低于其他主题公园几十亿甚至上百亿的投入,因此资产负债率很低,不到20%。宋城演艺主题公园盈利能力较强,ROE16%左右,高于行业平均水平,且保持稳步提升。

——END——