好莱坞是美国电影文化的代名词,同时也是优秀商业电影模式的象征,以至于很多电影只要有好莱坞式的剧情、特效、制作团队,其定能有不错的口碑。好莱坞式的电影文化不断地影响着全球各地的市场,其技术和模式的输出间接地推动了电影行业的发展。

而移动支付则是中国创新技术的代名词,遥遥领先世界平均水平,那么中国的数字化移动支付能力应不应该对外开放?又该如何输出到国外呢?

3月14日,作为全球规模最大的金融机构之一,拥有300年历史的英国老牌银行巴克莱宣布与支付宝达成协议:巴克莱旗下处理英国近半卡类交易的分公司Barclaycard,将帮助其覆盖的超11万英国商家逐步接入支付宝。

目前,支付宝及其合作伙伴已经服务全球超过10亿人,成为了全球最大的非社交类APP。结合近年来支付宝在移动支付全球化上的布局,我们似乎找到了一些答案!

一、Made in China的移动支付需要走出去

“五年内不带钱包全球游。”

如今Made in China的各类产品遍及世界各地,而同样源自中国的“移动支付”也需要面向全球。

移动支付走出去需要解决的首要问题在于:能让国人出境游的消费感受,也能像在国内一样便利。最新数据显示:目前支付宝已与全球250多个金融机构建立合作,一方面为海外商家和用户提供在线收付款服务,另一方面在全球54个国家和地区为中国消费者提供境外线下支付的服务,帮助国人“五年内实现不带钱包出境游”的目标。

从最初的电子钱包,到一站式数字生活平台,再到要让中国人可以不带钱包出门。当“你好”、“谢谢”、“支付宝”渐成全球商家必学的三句中文,由中国人出境游带出去的数字生活方式,也得到越来越多的国家和地区的认同。

据今年1月尼尔森发布的《2018年中国移动支付境外旅游市场发展与趋势白皮书》显示,中国出境游客使用移动支付的交易笔数,占总交易笔数的32%,首次超过现金支付;近六成受访商户表示接入支付宝带来了客流和营业额的双增长。

二、全球银行业面临的数字化转型的挑战

麦肯锡近期发布的《全球数字化银行的战略实践与启示》报告中指出:数字化变革的速度比预期的更快,如果银行不采取任何应对措施,到2025年,数字技术革命将给全球银行业ROE(净资产收益率),带来超过400个基点的冲击。

据麦肯锡预计:到2025年,全球银行业的五大零售业务(消费金融、按揭贷款、中小企业贷款、零售支付和财富管理)中,有10%-40%的收入将面临威胁,并且20%到60%的利润将会消失。

全球数字化浪潮,直接影响到银行的核心盈利点。传统银行如果不及时应对数字化大潮的变革,迎接它们的将会是“被淹没”!那么面对挑战,国外银行需要什么呢?

1、场景和能力。数字化能够帮助银行业提高业务能力、拓展业务场景。

麦肯锡数据显示,全球领先银行已投入税前利润的17-20%用于数字化银行的改造和金融科技银行的布局;摩根大通早在2012年起就向“构建数字银行”转型,每年投入近100亿美元,打造领先的数字化体验;花旗银行也在2012年提出了“移动优先(mobile first)”战略,到2017年更明确提出“打造数字银行”口号;同样是百年外资大行且更关注新兴市场的渣打银行,早在2011年就在中国以及其他地区推出了生活方式APP“Breeze Living”,似乎都效果不错。

然而真正完全有自主能力进行数字化转型的银行少之又少,还要面对激烈的市场竞争,“闭门造车”式的自我摸索将无法跟上时代的步伐。

2、商用和规模化。数字化转型不是表面能力,需要实实在在的规模化商用落地。

美国传奇银行家、“Bank X.0”系列作者布莱特•金(Brett King)布莱特•金表示:“对银行而言,单纯的数字化不够,数字化必须成为银行的业务核心,才能助力银行在激烈的竞争中生存下去。那些表面数字化的银行,将首先被淘汰。”

于是在此全球化数字浪潮背景下,在中国积累了15年数字技术应用经验、拥有全球10亿用户的支付宝,进入了全球老牌银行们的视野。

最近三年间,包括英国巴克莱银行、英国渣打银行、法国巴黎银行(BNP Paribas)、美国摩根大通、澳大利亚联邦银行等欧美澳传统金融机构,都相继和支付宝结成了合作伙伴。摩根大通商业服务公司的产品和战略主管帕布罗•西蒙内(Pablo Simone)表示:“与支付宝的合作将创造机会,让来美国的中国游客能够以他们熟悉的方式进行交易。”

3、触达率和转化率。中国人出境游浪潮带来的巨大吸引力,让日本也想做无现金社会。

到2019年2月下旬,日瑞穗银行与支付宝合作跨境游服务,甚至吸引到了日本首相安倍亲身体验无现金,他走访东京品川的户越银座商店街,用智能设备扫二维码花了约3000日元,尝鲜“无现金”买鲜花。“感觉比想象中简单”。他说:“希望借此机会积极推动无现金结算,为外国游客达到4000万人而努力”。

据悉,作为日本三大银行之一的瑞穗银行宣布将推出基于其银行系电子货币平台的二维码支付服务,大力推进日本建设“无现金社会”,今年4月起中国游客即将可率先在接入J-COINPay的日本商家使用支付宝支付。

三、“数字化赋能”还要体现中国精神

一方面移动支付能力需要对外输出,另一方面国外银行需要在数字化转型的浪潮中占得先机。于是,支付宝“数字化赋能”的全球之路成了顺理成章的事。

不过,除了一拍即合,移动支付的全球化还体现了中国精神。

移动支付全球化布局是普惠金融的体现

“3年内让中国的路边摊都能贷上款。”

普惠金融是指为有需求的社会各阶层和群体提供金融服务,而小微企业、农民、低收入人群等是重点服务对象。

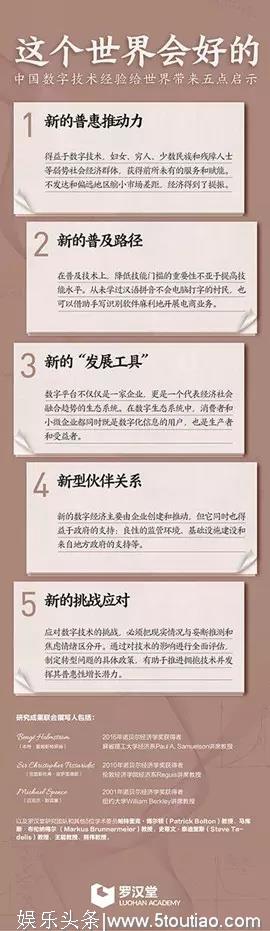

在年初的2019冬季达沃斯上,阿里巴巴于2018年6月在杭州倡议成立的全球研究机构罗汉堂,在达沃斯世界经济论坛年会上发布了其成立以来的首份研究成果——《数字技术与普惠性增长》报告。

报告显示:中国数字技术经验具有“惊人的普惠性”,倡议各国尽早、尽量广泛地普及数字技术。从中国的案例可以说明,数字技术为普惠性增长带来了积极影响。

数字技术给世界带来的改变是颠覆性的。报告指出,数字革命与此前的技术革命有两个根本不同:1)数字技术普及的低门槛;2)数字化信息的低成本和非竞争性。

那么移动支付为何要走出去?一方面是因为技术能力需要对外输出,开放才能共赢;另一方面也是为移动支付落后地区提供服务,实现便民利民,这当然也是普惠金融的体现。

聚焦小微,发展普惠,支付宝似乎从来都没有忘记初心。网商银行、相互宝、码商服务、支付宝电子公交卡等等,也都很好地论证了这一点。截至目前,网商银行及前身蚂蚁小贷已累计为超过1500万家小微企业,提供超过2万亿的贷款支持。仅在2018年支付宝服务的中国小微企业贷款笔数超过8000万笔,同比增长60%。基于互联网生产经营方式带来的信贷技术革新,正在改写小微商户贷款难、贷款贵的历史。

“数字化赋能”之路完美吻合“一带一路”

相比老牌银行的传统金融思维,支付宝是一家在中国长大的互联网科技公司。基因不同,决定了双方的互补性。目前,这种合作在“一带一路”沿线已经显现。

2018年6月25日,全球首个基于区块链的电子钱包跨境汇款服务在香港上线,在港工作22年的菲律宾人Grace,通过支付宝香港钱包AlipayHK向菲律宾钱包GCash完成汇款,而整个过程耗时仅仅3秒。到2019年1月8日,巴基斯坦人也通过巴基斯坦版“支付宝”Easypaisa,首次实现了区块链技术的“破冰”,这也是南亚首次实现区块链跨境汇款。这两次区块链技术在“一带一路”沿线开创性落地的背后,同样都是支付宝的技术支持和渣打银行的跨境结算服务在相互配合。

渣打交易银行部全球主管罗丽莎在现场用“拥抱技术”来定义合作:“新的世界关系到协作这样的概念,我们不能单打独斗,最好的合作伙伴关系意味着我们能抓住最好的机会,”罗丽莎说。早在2017年底,渣打银行就和蚂蚁金服签署谅解备忘录,将结合各自在服务新兴市场和科技金融领域的优势,为“一带一路”沿线国家的客户提供更加普惠的金融服务。

作为国家级顶层合作倡议,“一带一路”追求的是互联互通,在谋求自身发展的同时,也为其它国家发展贡献了顺应历史潮流的中国智慧。而支付宝的“数字化赋能”全球之路,结合当地伙伴输出技术,把中国人熟悉的移动支付生活方式带到传统进入覆盖率不到20%的“一带一路”沿线,不仅是在真正践行“一带一路”的倡议,而且还让移动支付领域的“一带一路”率先成型。

在去年阿里巴巴云栖大会上,蚂蚁金服CTO程立首次详解了“一带一路”上1+9个“支付宝”长大的秘密。从三年前开始,蚂蚁金服开始技术出海,寻找全球志同道合的合作伙伴共同打造本地的“支付宝”。短短两三年,从印度、到泰国、到韩国、到菲律宾、到印尼、到中国香港、到马来西亚、到印度尼西亚、到巴基斯坦、再到孟加拉国。如今,支付宝加上全球9个国家和地区的当地版“支付宝”,已经服务全球超过10亿人。其中不少都成了当地最大的电子钱包。

四、为什么是支付宝?

为什么全球老牌大银行纷纷想要牵手支付宝?中国移动支付的对外赋能角色为何偏偏要是支付宝?总结一下:

第一,技术和思维。赋能的关键在于技术的输出,支付宝有10亿用户的经验支持,在技术实力上毋庸置疑。据知识产权产业媒体IPRdaily发布的《2018年全球区块链专利企业排行榜》上,蚂蚁金服的专利申请排名第一。另外,支付宝是一家互联网科技公司,具有天然的互联网基因,这能和很多传统企业形成优势互补。

第二,开放和共赢。赋能意味着开放,支付宝背靠的阿里体系以开放生态而闻名,脱胎于阿里系又最懂商业。近年来,支付宝通过“春雨计划”、“谷雨计划”、“芝麻信用STS计划”、“码商成长计划”、“凡星计划”、“支付宝小程序STS计划”等,实现了B端业务的开花结果。相比于其它互联网企业的后知后觉,支付宝的2B能力已经有了先发制人的优势。而这些在中国的经验,未来也有可能复制到海外去。比如在印度,现在就有700万印度版“支付宝”Paytm的“码商”。

第三,钱包生态。支付宝是钱包,但却不仅仅是移动支付工具。不止于付,在中国从“无人区”成长出来的支付宝,俨然已经变成了中国日常的数字金融生活服务平台。据不完全统计,支付宝上已经发布了超过80个科技产品和50个解决方案。这些功能被因地制宜的开发,比如像印度“黄金版余额宝”,能充分满足当地用户的需求、解决当地人的痛点。

移动支付如今已经成为了中国名片,如何将这样一张名片递出国门是一件值得思考的问题。一年前,在国际上有着知名投行身份的巴克莱,给蚂蚁金服打出了1550亿美元的估值。一年后,巴克莱宣布与支付宝达成合作,帮助其覆盖的超11万英国商家接入支付宝。为什么是支付宝?从这些老牌银行的眼中可能答案已经很明显了!