4月24日,香港证券监督管理委员会和HKMA发布了一份引起市场关注的协调调查通知。

信中提到一家内地银行通过私募和特殊目的公司(SPV)将贷款打包为投资的行为,认为其未能进行审慎的风险评估。

一位资深内地银行家告诉记者,能够进行如此复杂交易的内地银行集团必须在香港具备各种执照资格,而香港的金融执照被划分为非常精细的类别,只有大银行和一些在香港长期存在或收购香港银行股份的银行才有这种能力。

4月24日,香港证券监督管理委员会和HKMA发布了一份引起市场关注的协调调查通知。该通知指内地银行通过私募和特殊目的公司(SPV)将贷款打包为投资的行为,认为其未能进行审慎的风险评估。

许多市场评论称,这起事件涉及银行信贷参与资本配置,并打着“北上融资”的幌子进入a股。《21世纪经济报道》记者26日采访的几位香港金融专业人士认为,这起事件没有确凿的证据。对这一“复杂交易”的监管与资金北移几乎没有关系。香港监管的目的更在于防范银行非标准业务的隐性风险

地震老虎引发的“阴谋”

接近内地银行的消息人士26日在《21世纪经济先驱报》上告诉记者,事件的源头是HKMA对银行信贷风险的定期检查,而不是对银行的特别调查。在调查过程中,意外发现了高风险的“复杂交易”。

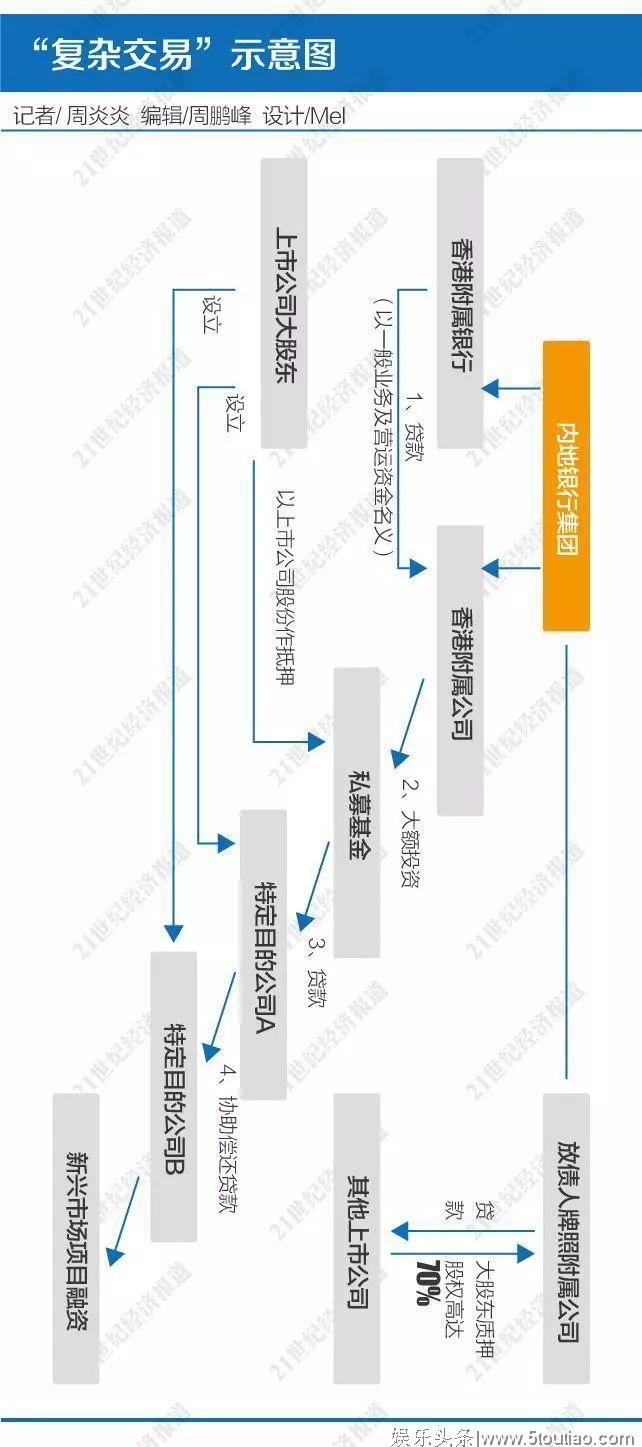

根据该通函,香港金融管理局及证券及期货事务监察委员会对内地一家银行集团进行的“复杂交易”进行调查,发现上市公司在股票质押涉及的隐性金融风险已由融资融券转为通过私募机构进行投资。

这一复杂交易的具体操作方法是:

本集团的子公司从附属于本集团的银行获得信贷,用于一般业务和营运资本目的。子公司随后对一家注册资产管理公司设立的私募股权基金进行了大量投资。基金的唯一目的是向上市公司大股东拥有的特定目的公司提供贷款(Loan A),贷款的抵押品主要是上市公司的股份。

该通知没有具体说明涉及哪家内地银行,但令人震惊的是:“这一交易也表明,香港的其他内地金融机构也有类似的业务,执行复杂和不透明的融资安排,并在交易中隐藏金融风险。”

有猜测称,参与此事的内地银行是民生银行,参与股权质押的上市公司是绿地香港(0337)。

香港著名独立股票评论家大卫·韦伯4月24日晚在一篇帖子中表示,监管机构指的是民生银行香港子公司殷敏资本和“新中国场外交易基金2”,后者从殷敏资本借入3亿港元,由华邦资本管理。韦伯认为,通知中提到的参与抵押贷款的上市公司的股票是绿地香港。

然而,《21世纪经济先驱报》记者通过权威银行家了解到,涉及的银行不是民生银行或另一家股份制银行。此外,绿地香港也在25日下午的公告中澄清,与民生主义相关的贷款已经全部偿还,因此市场猜测是错误的。

一位资深内地银行家对《21世纪经济先驱报》记者表示,能够进行如此复杂交易的内地银行集团需要在香港持有各种执照,而香港的金融执照非常分散。只有大银行和少数长期在香港的银行或已收购香港银行股份的银行才有能力这样做。此外,中行作为一家发钞银行,是香港较为谨慎的银行之一。法国兴业银行和浦东发展银行等一些股份制银行最近几年才进入香港。